Non c’è nessuna risposta definitiva giusta o sbagliata qui; ci sono pro e contro sia per l’acquisto di singole obbligazioni o l’acquisto di un fondo comune di investimento che investe in obbligazioni. In alcuni casi, ha più senso combinare singole obbligazioni con fondi comuni di investimento obbligazionari. Una scelta giusta per te dipende dalla tua capacità e interesse nella ricerca dei tuoi investimenti iniziali, dalla tua volontà di rintracciarli su base continuativa, dalla quantità di denaro che devi investire e dalla tua tolleranza per diversi tipi di rischio.,

Obbligazioni individuali

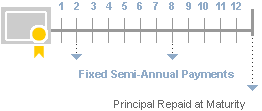

Una caratteristica distintiva delle obbligazioni individuali è il loro impegno a pagare un determinato importo di reddito a intervalli regolari, di solito due volte l’anno. Questo reddito è generalmente espresso attraverso la cedola-che nella maggior parte dei casi è fissa. Il capitale del legame viene restituito a voi quando i legami maturano.

Un altro elemento chiave di differenziazione delle singole obbligazioni è che ti danno la possibilità di acquistare in un tasso fisso di rendimento, o “rendimento”, al momento dell’acquisto., Calcolando i flussi di cassa futuri-basati sulla cedola e sul capitale dell’obbligazione—in funzione del prezzo di acquisto, è possibile ricavare un rendimento totale o un rendimento a scadenza-o un rendimento da chiamare nel caso di obbligazioni chiamabili. Questo rendimento è il rendimento annuo sul vostro investimento iniziale attraverso una data futura predeterminata. Ricorda, il raggiungimento di questo rendimento calcolato si basa su 2 ipotesi importanti:

a) Mantieni il legame fino a quando non matura o viene chiamato.

b) L’emittente non default in modo da ricevere tutti i pagamenti di interessi e il capitale.,

Si noti che i pagamenti di interessi e capitale sono soggetti all’affidabilità creditizia dell’emittente, e un rendimento quotato più elevato implica spesso un rischio maggiore di inadempienza dell’obbligazione e quindi di non mantenere il flusso di cassa e il rendimento promessi.

Come investitore, è importante ricordare che mentre investire in singole obbligazioni e tenerle fino alla scadenza o alla data di chiamata consente di gestire efficacemente il tasso di interesse o il rischio di mercato, aumenta l’importanza di esaminare il rischio di credito di ogni singolo emittente valutando attentamente le proprie esigenze di liquidità.,

È possibile vendere singole obbligazioni prima della data di scadenza, anche se alcuni tipi di obbligazioni che commerciano in mercati più liquidi—come i titoli del Tesoro e alcune obbligazioni societarie—possono essere più facili da vendere rispetto alla maggior parte delle obbligazioni municipali, dove i mercati sono più sottili e meno liquidi. Vendere prima della scadenza può comportare un profitto o una perdita, a seconda del prezzo pagato per le obbligazioni, l’importo degli interessi che hai già raccolto, l’ambiente di tasso di interesse corrente e il prezzo corrente delle obbligazioni.,

Investire in obbligazioni individuali richiederà fondi sufficienti per consentire di diversificare tra diversi emittenti diversi per garantire una ragionevole quantità di diversificazione. Quando si investe in obbligazioni che contengono il rischio di credito come obbligazioni societarie o obbligazioni municipali, Fidelity consiglia di avere almeno diverse centinaia di migliaia di dollari stanziati per la parte a reddito fisso del vostro portafoglio, attraverso più emittenti, al fine di diversificare di fronte al rischio di credito., All’altra estremità dello spettro di rischio, se stai acquistando buoni del Tesoro o CD mediati che sono stati storicamente gli strumenti a reddito fisso più sicuri disponibili, puoi investire fino a $1.000. Con US Treasuries, il vostro investimento è sostenuto dalla piena fede e credito del governo degli Stati Uniti. Nel caso dei CDS (almeno i CDS mediati offerti da Fidelity), il vostro capitale di investimento è coperto dal programma assicurativo FDIC, a condizione che il vostro investimento rimanga sotto il limite assicurativo FDIC (attualmente fissato a deposits 250.000 in depositi aggregati, per emittente, per tipo di conto).,

L’acquisto di obbligazioni individuali significa anche che sei responsabile della ricerca e del monitoraggio della stabilità finanziaria dell’emittente, determinare se il prezzo dell’obbligazione è ragionevole e costruire un portafoglio attorno al tuo bisogno di reddito, tolleranza al rischio e diversificazione generale. Fidelity può aiutarti a farlo, attraverso il nostro Centro di ricerca sul reddito fisso e gli avvisi di monitoraggio.,

Fondi obbligazionari

I fondi comuni obbligazionari sono proprio come i fondi comuni azionari in quanto metti i tuoi soldi in un pool con altri investitori, e un professionista investe quel pool di denaro in base a ciò che lui o lei pensa che le migliori opportunità siano, in conformità con gli obiettivi di investimento dichiarati del fondo.

Alcuni fondi obbligazionari cercano di imitare l’ampio mercato, investendo in obbligazioni a breve e lungo termine da una varietà di emittenti, come il governo degli Stati Uniti, agenzie governative, società e altri titoli più specializzati., Altri fondi obbligazionari si concentrano su un mix più ristretto di obbligazioni, come un fondo di tesoreria a breve termine o un fondo high yield aziendale.

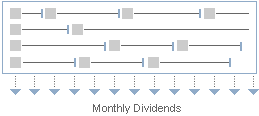

Che il mandato del fondo sia ampio o ristretto, i fondi obbligazionari investono in molti titoli diversi, quindi è un modo più semplice per ottenere la diversificazione anche con un piccolo investimento. I pagamenti del reddito sono effettuati mensilmente e riflettono il mix di tutte le diverse obbligazioni nel fondo e il programma di pagamento di ciascuno. Come tale, la distribuzione sarà probabilmente variare di mese in mese.,

Quando vendi azioni di un fondo, ricevi il valore patrimoniale netto corrente (NAV) del fondo, che è il valore di tutte le partecipazioni del fondo diviso per il numero di azioni del fondo, meno qualsiasi commissione di rimborso, se applicabile. È importante ricordare che i fondi obbligazionari acquistano e vendono titoli frequentemente e raramente detengono obbligazioni fino alla scadenza. Ciò significa che si può perdere parte o tutto il vostro investimento iniziale in un fondo obbligazionario.,78c8749″>

Singole obbligazioni

fondi Obbligazionari

Gestione

Investitore gestiti o gestiti professionalmente tramite un account gestito di singole obbligazioni

gestito Professionalmente

la data di Scadenza

Imposta la data di scadenza (anche se alcune obbligazioni può essere chiamato prima della scadenza)

- in generale, nessuna data di scadenza, come le obbligazioni sono costantemente comprato e venduto.,

- Il prospetto del fondo delinea la scadenza media ponderata delle obbligazioni in portafoglio.

Reddito

di Solito un fisso semi-reddito annuo di pagamento, alcuni bond reddito mensile o trimestrale

Fluttuante reddito mensile distribuzioni

il rischio di Mercato

- Se venduti prima della scadenza, il prezzo di mercato può essere superiore o inferiore a quello che hai pagato per l’obbligazione, determinando una plusvalenza o della minusvalenza.

- Se acquistato e detenuto fino a scadenza l’investitore non è influenzato dal rischio di mercato.,

Le condizioni di mercato influenzano costantemente il valore del fondo, sebbene la diversificazione insita in un fondo riduca generalmente il rischio di mercato di qualsiasi emittente obbligazionario. Quando riscatti azioni di un fondo, la vendita può comportare una plusvalenza o perdita.

Liquidità

È generalmente possibile vendere un’obbligazione prima della scadenza sul mercato secondario. Alcune obbligazioni sono più liquide (il commercio è più frequente) di altre: i Treasury statunitensi sono generalmente i più liquidi, mentre le piccole emissioni municipali sono generalmente molto meno., Una mancanza di liquidità può provocare volatilità dei prezzi, soprattutto in un periodo di stress specifico del mercato o dell’emittente. In alcuni casi la liquidità può scomparire del tutto per periodi indefiniti.

Gli investitori possono generalmente vendere azioni del fondo in qualsiasi momento, al valore corrente di mercato (o NAV) del fondo. Alcuni fondi possono comportare una commissione di rimborso.

Diversificazione

L’investitore deve acquistare molte obbligazioni da più emittenti e scadenze per raggiungere la diversificazione, il che significa che potrebbe richiedere un investimento significativo per raggiungere la diversificazione.,

I fondi obbligazionari investono in molti titoli individuali, fornendo diversificazione per un minimo di investimento relativamente piccolo.

Rischio di credito

Le obbligazioni con rating elevato hanno storicamente un rischio di default inferiore.

- dipende dalla qualità dei titoli sottostanti in cui il fondo investe (varia a seconda del tipo di fondo e obiettivo)

- permette di diversificazione, che possono mitigare il rischio di credito

Costo

Un mark-up o mark-down al momento dell’acquisto o della vendita., Il mark-up / mark-down è la differenza tra il prezzo di acquisto del rivenditore e il suo successivo prezzo di vendita a un cliente. Se le obbligazioni fanno parte di un programma di account gestito, l’investitore paga una commissione di consulenza annuale.

- I fondi hanno un rapporto di spesa annuale, che di solito include la gestione e altre commissioni.,

- Può avere una commissione di sottoscrizione o di tassa di transazione al momento dell’acquisto

i Prossimi passi per prendere in considerazione

![]()

Posizionare un tradeLog Richiesto

Rapidamente e facilmente inserire il vostro ordine.

![]()

Analizza il tuo portafoglio obbligazionario

Monitora il rischio, la sensibilità al tasso di interesse e altro ancora.

![]()

Rapporto speciale Bond

Scopri come navigare tra le fluttuazioni del mercato obbligazionario.