Er is hier geen definitief goed of fout antwoord; er zijn voors en tegens aan zowel het kopen van individuele obligaties als het kopen van een beleggingsfonds dat in obligaties belegt. In sommige gevallen is het het meest zinvol om individuele obligaties te combineren met beleggingsfondsen. Een juiste keuze voor u hangt af van uw vermogen en interesse in het onderzoeken van uw initiële investeringen, uw bereidheid om ze te volgen op een permanente basis, de hoeveelheid geld die je moet investeren, en uw tolerantie voor verschillende soorten risico ‘ s.,

individuele obligaties

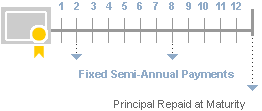

een onderscheidend kenmerk van individuele obligaties is hun verplichting om een bepaald bedrag aan inkomsten uit te keren met regelmatige tussenpozen, meestal twee keer per jaar. Deze inkomsten worden over het algemeen uitgedrukt door middel van de coupon—die in de meeste gevallen vast is. Het hoofd van de obligatie krijgt u terug als de obligaties volgroeid zijn.

een andere belangrijke differentiator van individuele obligaties is dat ze u de mogelijkheid bieden om te kopen tegen een vast rendement of” rendement ” op het moment van aankoop., Door de toekomstige kasstromen—op basis van de coupon en de hoofdsom van de obligatie—als functie van de aankoopprijs te berekenen, is het mogelijk een totaal rendement of rendement tot de vervaldag af te leiden—of het af te roepen rendement in het geval van opvraagbare obligaties. Dit rendement is het jaarlijkse rendement op uw initiële investering door middel van een vooraf bepaalde toekomstige datum. Onthoud, het bereiken van dit berekende rendement berust op 2 belangrijke aannames:

a) Je houdt de obligatie vast totdat deze of rijpt of wordt aangeroepen.

b) de emittent is niet in gebreke, zodat u alle rentebetalingen en uw hoofdsom ontvangt.,

Houd er rekening mee dat rente en hoofdsombetalingen afhankelijk zijn van de kredietwaardigheid van de emittent, en een hoger genoteerd rendement houdt vaak een hoger risico in dat de obligatie in gebreke blijft en dus niet zijn beloofde kasstroom en rendement haalt.

als belegger is het belangrijk om te onthouden dat het beleggen in individuele obligaties en het aanhouden ervan tot de vervaldag of de calldatum u in staat stelt om het rente-of marktrisico effectief te beheren, maar het belang van het onder de loep nemen van het kredietrisico van elke individuele emittent vergroot terwijl u uw eigen liquiditeitsbehoeften zorgvuldig beoordeelt.,

u kunt individuele obligaties vóór de vervaldatum verkopen, hoewel bepaalde soorten obligaties die in meer liquide markten handelen—zoals Treasuries en bepaalde bedrijfsobligaties-gemakkelijker te verkopen zijn dan de meeste gemeentelijke obligaties, waar markten dunner en minder liquide zijn. Verkopen voor de vervaldatum kan resulteren in een winst of een verlies, afhankelijk van de prijs die u hebt betaald voor de obligaties, het bedrag van de rente die u al hebt verzameld, de huidige rente omgeving, en de huidige prijs van de obligaties.,

beleggen in individuele obligaties vereist voldoende fondsen om u in staat te stellen over verschillende emittenten te diversifiëren om een redelijke mate van diversificatie te garanderen. Bij het beleggen in obligaties die kredietrisico ‘ s bevatten, zoals bedrijfsobligaties of gemeentelijke obligaties, beveelt Fidelity aan dat u ten minste enkele honderdduizenden dollars hebt toegewezen aan het vastrentende gedeelte van uw portefeuille, over meerdere emittenten, om te diversifiëren in het licht van kredietrisico., Aan de andere kant van het risicospectrum, als je het kopen van schatkistobligaties of bemiddelde CDs die historisch gezien de veiligste vastrentende instrumenten beschikbaar zijn, kunt u investeren zo weinig als $1.000. Met US Treasuries, wordt uw investering ondersteund door het volledige geloof en krediet van de Amerikaanse regering. In het geval van CDs (ten minste de bemiddelde CDs die Fidelity aanbiedt), wordt uw beleggingshoofdsom gedekt door het FDIC-verzekeringsprogramma, mits uw belegging onder de FDIC-verzekeringslimiet blijft (momenteel vastgesteld op $250.000 in geaggregeerde deposito ‘ s, per emittent, per rekeningtype).,

het kopen van individuele obligaties betekent ook dat u verantwoordelijk bent voor het onderzoeken en monitoren van de financiële stabiliteit van de emittent, het bepalen of de obligatieprijs redelijk is, en het opbouwen van een portefeuille rond uw behoefte aan inkomen, risicotolerantie en algemene diversificatie. Fidelity kan u helpen dit te doen, via ons Fixed Income Research Center en Monitoring Alerts.,

obligatiefondsen

Obligatiebeleggingsfondsen zijn net als aandelenbeleggingsfondsen in die zin dat u uw geld in een pool met andere beleggers stopt, en een professional belegt die pool met geld op basis van wat hij of zij denkt dat de beste kansen zijn, in overeenstemming met de vastgelegde beleggingsdoelstellingen van het fonds.

sommige obligatiefondsen proberen de brede markt na te bootsen en beleggen in kort – en langlopende obligaties van verschillende emittenten, zoals de Amerikaanse overheid, overheidsinstellingen, bedrijven en andere meer gespecialiseerde effecten., Andere obligatiefondsen richten zich op een smallere mix van obligaties, zoals een Short-term Treasury fund of een corporate high yield fund.

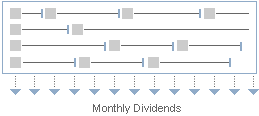

of het mandaat van het fonds breed of beperkt is, obligatiefondsen beleggen in veel verschillende effecten, dus het is een gemakkelijkere manier om diversificatie te bereiken, zelfs met een kleine investering. Inkomensbetalingen worden maandelijks gedaan, en weerspiegelen de mix van alle verschillende obligaties in het fonds en het betalingsschema van elk. Als zodanig zal de verdeling waarschijnlijk variëren van maand tot maand.,

wanneer u aandelen in een fonds verkoopt, ontvangt u de actuele intrinsieke waarde (NAV) van het fonds, dat de waarde is van alle deelnemingen van het fonds gedeeld door het aantal fondsaandelen, verminderd met eventuele terugbetalingsvergoeding, indien van toepassing. Het is belangrijk om te onthouden dat obligatiefondsen kopen en verkopen effecten vaak, en zelden houden obligaties tot de vervaldag. Dat betekent dat u een deel of het geheel van uw initiële investering in een obligatiefonds kunt verliezen.,78c8749″>

Individuele obligaties

obligatiefondsen

Management

Belegger beheerd of professioneel beheerd via een managed account van een individuele obligaties

Professioneel beheerde

Vervaldatum

vervaldag (hoewel sommige obligaties mag worden genoemd vóór de vervaldatum)

- in het Algemeen, geen vervaldatum als obligaties zijn voortdurend gekocht en verkocht.,

- het prospectus van het Fonds geeft een overzicht van de gewogen gemiddelde looptijd van de obligaties in de portefeuille.

inkomensbetalingen

gewoonlijk een vaste halfjaarlijkse inkomensbetaling, sommige obligatie-inkomsten zijn maandelijks of driemaandelijks

fluctuerende maandelijkse inkomensuitkeringen

marktrisico

- indien verkocht vóór de vervaldag, markt de prijs kan hoger of lager zijn dan wat u voor de obligatie hebt betaald, wat leidt tot een meerwaarde of verlies.

- indien gekocht en tot de vervaldag aangehouden belegger niet wordt beïnvloed door het marktrisico.,

de marktomstandigheden zijn voortdurend van invloed op de waarde van het fonds, hoewel de diversificatie die inherent is aan een fonds over het algemeen het marktrisico van een obligatie-emittent vermindert. Wanneer u aandelen van een fonds inwisselt, kan de verkoop resulteren in een meerwaarde of verlies.

liquiditeit

u kunt een obligatie over het algemeen vóór de vervaldag op de secundaire markt verkopen. Sommige obligaties zijn meer liquide (handel vaker) dan andere: US Treasuries zijn over het algemeen de meest liquide, terwijl kleine gemeentelijke emissies zijn over het algemeen veel minder., Een gebrek aan liquiditeit kan leiden tot prijsvolatiliteit, vooral in een periode van markt-of emittentspecifieke stress. In sommige gevallen kan de liquiditeit voor onbepaalde tijd geheel verdwijnen.

beleggers kunnen in het algemeen aandelen in fondsen te allen tijde verkopen tegen de huidige marktwaarde (of NAV) van het fonds. Sommige fondsen kunnen een terugbetaling vergoeding dragen.

diversificatie

belegger moet veel obligaties van meerdere emittenten en looptijden kopen om diversificatie te bereiken—wat betekent dat het een aanzienlijke investering kan vereisen om diversificatie te bereiken.,

obligatiefondsen beleggen in veel individuele effecten, waardoor diversificatie wordt geboden voor een relatief klein beleggingsminimum.

kredietrisico

obligaties met een hogere rating hebben historisch gezien een lager risico op wanbetaling.

- afhankelijk van de kwaliteit van de onderliggende effecten waarin het fonds belegt (varieert per fondstype en doelstelling)

- zorgt voor diversificatie, die het kredietrisico kan beperken

kosten

een opslag of opslag bij aankoop of verkoop., De mark-up / mark-down is het verschil tussen de aankoopprijs van de dealer en zijn latere verkoopprijs aan een klant. Als de obligaties deel uitmaken van een managed account programma, dan betaalt de belegger een jaarlijkse adviesprijs.

- fondsen dragen een jaarlijkse kostenratio, die gewoonlijk beheers-en andere vergoedingen omvat.,

- kan verkoopkosten of transactiekosten hebben op het moment van aankoop

volgende stappen om

![]()

Plaats a tradelog in required

Voer snel en eenvoudig uw bestelling in.

![]()

Analyseer uw obligatieportefeuille

Monitor risico, rentegevoeligheid en meer.

![]()

Bond special report

leer hoe u door fluctuaties op de obligatiemarkt kunt navigeren.