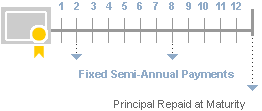

não há resposta certa ou errada aqui; há prós e contras tanto para comprar obrigações individuais ou comprar um fundo de investimento que investe em obrigações. Em alguns casos, faz mais sentido combinar obrigações individuais com fundos de investimento obrigacionistas. Uma escolha certa para você depende de sua capacidade e interesse em Pesquisar seus investimentos iniciais, sua vontade de rastreá-los em uma base contínua, a quantidade de dinheiro que você tem que investir, e sua tolerância para diferentes tipos de risco.,uma característica distintiva das obrigações individuais é o seu compromisso de pagar um determinado montante de rendimento a intervalos regulares, geralmente duas vezes por ano. Estes proveitos são geralmente expressos através do cupão—que, na maioria dos casos, é fixo. O director da caução é-te devolvido quando as obrigações amadurecerem.

outro diferencial chave das obrigações individuais é que elas lhe dão a capacidade de comprar em uma taxa fixa de retorno, ou “rendimento”, no momento da compra., Ao calcular os futuros fluxos de caixa-com base no cupão e no capital da obrigação—em função do preço de compra, é possível obter um rendimento total ou um rendimento até ao vencimento—ou um rendimento a exigir no caso de obrigações sujeitas a chamada. Este rendimento é o rendimento anual do seu investimento inicial através de uma data futura pré-determinada. Lembre-se, alcançar este rendimento calculado baseia-se em 2 pressupostos importantes:

a) você mantém a ligação até que ela amadureça ou seja chamada.

b) o emitente não default de modo que você receba todos os pagamentos de juros e seu capital.,

Note que os pagamentos de juros e de capital estão sujeitos à solvabilidade do emitente, e uma taxa de rendibilidade cotada mais elevada implica frequentemente um risco mais elevado de incumprimento da obrigação e, por conseguinte, não entrega o seu fluxo de caixa e rendimento prometidos.como investidor, é importante lembrar que, ao investir em obrigações individuais e mantê-las até à maturidade ou à data de chamada, lhe permite gerir eficazmente a taxa de juro ou o risco de mercado, aumenta a importância de examinar o risco de crédito de cada emitente, avaliando cuidadosamente as suas próprias necessidades de liquidez.,pode vender obrigações individuais antes da data de vencimento, embora certos tipos de obrigações que negoceiam em mercados mais líquidos—como os tesouros e certas obrigações de empresas—possam ser mais fáceis de vender do que a maioria das obrigações municipais, onde os mercados são mais finos e menos líquidos. Vender antes da maturidade pode resultar em um lucro ou uma perda, dependendo do preço que você pagou pelos títulos, O montante de juros que você já coletou, o ambiente de taxa de juro atual, e o preço atual dos títulos.,o investimento em obrigações individuais exigirá fundos suficientes para lhe permitir diversificar-se entre vários emitentes diferentes, de modo a assegurar uma diversificação razoável. Ao investir em obrigações que contêm risco de crédito, tais como obrigações corporativas ou obrigações municipais, a Fidelity recomenda que você tenha pelo menos várias centenas de milhares de dólares alocados à parte de renda fixa de sua carteira, entre vários emitentes, a fim de diversificar em face do risco de crédito., No outro extremo do espectro de risco, se você está comprando títulos do tesouro ou CDs intermediados que têm sido historicamente os instrumentos de renda fixa mais seguros disponíveis, você pode investir até 1.000 dólares. Com os tesouros dos EUA, o seu investimento é apoiado pela plena fé e crédito do governo dos EUA. No caso dos CDs (pelo menos os CDs corretados que a Fidelity oferece), o seu capital de investimento está coberto pelo Programa de seguros FDIC, desde que o seu investimento permaneça abaixo do limite de seguro FDIC (actualmente fixado em 250 mil dólares em depósitos agregados, por emitente, por tipo de conta).,comprar obrigações individuais também significa que você é responsável por pesquisar e monitorar a estabilidade financeira do emitente, determinar se o preço da obrigação é razoável, e construir uma carteira em torno de sua necessidade de renda, tolerância ao risco e diversificação geral. A fidelidade pode ajudá-lo a fazer isso, através do nosso centro de pesquisa de Renda Fixa e monitoramento de alertas.,

fundos de obrigações

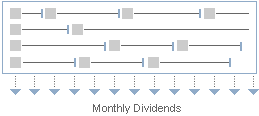

Bond fundos mútuos são como ações, fundos mútuos, em que você colocar seu dinheiro em um grupo com outros investidores, e um profissional que investe piscina de dinheiro de acordo com o que ele ou ela pensa que as melhores oportunidades estão, de acordo com o fundo, com o declarado objetivo de investimento.

alguns fundos de obrigações procuram imitar o grande mercado, investindo em obrigações de curto e longo prazo de uma variedade de emitentes, tais como a administração pública dos EUA, agências governamentais, empresas e outros títulos mais especializados., Outros fundos de obrigações centram-se numa combinação mais estreita de obrigações, tais como um fundo do tesouro de curto prazo ou um fundo de rendimento elevado da empresa.se o mandato do fundo é amplo ou estreito, os fundos de obrigações investem em muitos títulos diferentes, por isso é uma forma mais fácil de alcançar a diversificação mesmo com um pequeno investimento. Os pagamentos de renda são feitos mensalmente, e refletem a combinação de todas as diferentes obrigações do fundo e o calendário de pagamento de cada um. Como tal, a distribuição irá provavelmente variar de mês para mês.,quando você vende ações em um fundo, você recebe o valor atual do ativo líquido (VLA) do fundo, que é o valor de todas as participações do fundo dividido pelo número de ações do fundo, menos qualquer taxa de resgate, se aplicável. É importante lembrar que os fundos de obrigações compram e vendem títulos com frequência, e raramente detêm títulos até à maturidade. Isso significa que você pode perder parte ou todo o seu investimento inicial em um fundo de obrigações.,78c8749″>

Pessoa obrigações

fundos de obrigações

Administração

o Investidor administrados ou geridos profissionalmente através de uma conta gerida do indivíduo obrigações

gerida Profissionalmente

data de Vencimento.

Definir a data de vencimento (embora alguns títulos pode ser chamado antes do vencimento)

- Geralmente, sem data de vencimento, como títulos são constantemente comprados e vendidos.,o prospecto do fundo indica o prazo médio ponderado das obrigações da carteira.pagamentos de rendimentos pagamentos de rendimentos pagamentos de rendimentos fixos semestrais, alguns rendimentos de obrigações são mensais ou trimestrais pagamentos de rendimentos mensais flutuantes distribuições de rendimentos mensais flutuantes o preço pode ser maior ou menor do que o que você pagou pela obrigação, levando a um ganho ou perda de capital.se o investidor adquirido e detido até ao vencimento não for afectado pelo risco de mercado.,as condições de mercado afectam constantemente o valor do fundo, embora a diversificação inerente a um fundo reduz geralmente o risco de mercado de qualquer emitente de obrigações. Quando você resgatar ações de um fundo, a venda pode resultar em um ganho ou perda de capital.

liquidez

pode geralmente vender uma obrigação antes da maturidade no mercado secundário. Algumas obrigações são mais líquidas (comércio mais frequentemente) do que outras: Os tesouros dos EUA são geralmente os mais líquidos, enquanto as pequenas emissões municipais são geralmente muito menos., A falta de liquidez pode resultar na volatilidade dos preços, especialmente num período de tensão no mercado ou no emitente específico. Em alguns casos, a liquidez pode desaparecer por períodos indefinidos.

os investidores podem geralmente vender participações em fundos a qualquer momento, pelo valor de mercado corrente (ou VLA) do fundo. Alguns fundos podem conter uma taxa de resgate.o investidor deve comprar muitas obrigações a múltiplos emitentes e prazos de vencimento para alcançar a diversificação—o que significa que pode exigir um investimento significativo para alcançar a diversificação.,os fundos obrigacionistas investem em muitos títulos individuais, proporcionando diversificação para um investimento mínimo relativamente pequeno.as obrigações com notação superior apresentam, historicamente, um risco de incumprimento mais baixo.dependendo da qualidade dos títulos subjacentes em que o fundo investe (variável por tipo e objectivo do fundo), o fundo pode diversificar-se, o que pode atenuar o risco de crédito aquando da compra ou venda., A margem de lucro / margem de lucro é a diferença entre o preço de compra do concessionário e o seu preço de venda subsequente a um cliente. Se as obrigações fazem parte de um programa de contas geridas, o investidor paga uma comissão consultiva anual.

- Os fundos apresentam um rácio anual de despesas, que normalmente inclui despesas de gestão e outras.,

- Pode ter um de vendas custo ou taxa de transação no momento da compra

Próximos passos a considerar

![]()

Coloque um tradeLog Necessário

Rapidamente e facilmente introduza o seu fim.

![]()

Analisar a sua carteira de obrigações

monitorar o risco, a sensibilidade à taxa de juro, e muito mais.

![]()

Bond special report

Learn how to navigate bond market fluctuations.