Hier gibt es keine definitive richtige oder falsche Antwort; Es gibt Vor-und Nachteile sowohl für den Kauf einzelner Anleihen als auch für den Kauf eines Investmentfonds, der in Anleihen investiert. In einigen Fällen ist es am sinnvollsten, einzelne Anleihen mit Investmentfonds zu kombinieren. Eine richtige Wahl für Sie hängt von Ihren Fähigkeiten und Ihrem Interesse an der Erforschung Ihrer Anfangsinvestitionen, Ihrer Bereitschaft, diese kontinuierlich zu verfolgen, dem Geldbetrag, den Sie investieren müssen, und Ihrer Toleranz für verschiedene Arten von Risiken ab.,

Einzelanleihen

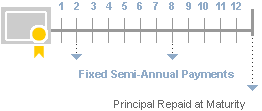

Ein Unterscheidungsmerkmal von Einzelanleihen ist ihre Verpflichtung, in regelmäßigen Abständen, in der Regel zweimal im Jahr, einen definierten Einkommensbetrag auszuzahlen. Dieses Einkommen wird in der Regel durch den Coupon ausgedrückt-der in den meisten Fällen festgelegt ist. Das Kapital der Anleihe wird Ihnen zurückgegeben, wenn die Anleihen reifen.

Ein weiteres wichtiges Unterscheidungsmerkmal einzelner Anleihen besteht darin, dass Sie zum Zeitpunkt des Kaufs eine feste Rendite oder“ Rendite “ erzielen können., Durch die Berechnung der zukünftigen Cashflows-basierend auf dem Kupon und dem Kapital der Anleihe-als Funktion des Kaufpreises ist es möglich, eine Gesamtrendite oder eine Rendite bis zur Fälligkeit abzuleiten—oder eine Rendite, die bei abrufbaren Anleihen abgerufen werden kann. Diese Rendite ist die jährliche Rendite Ihrer Erstinvestition bis zu einem bestimmten zukünftigen Datum. Denken Sie daran, dass das Erreichen dieser berechneten Rendite auf zwei wichtigen Annahmen beruht:

a) Sie halten die Anleihe, bis sie entweder reift oder aufgerufen wird.

b) Der Emittent ist nicht in Verzug, sodass Sie alle Zinszahlungen und Ihr Kapital erhalten.,

Beachten Sie, dass Zins-und Tilgungszahlungen der Kreditwürdigkeit des Emittenten unterliegen und eine höhere Rendite häufig ein höheres Ausfallrisiko der Anleihe mit sich bringt und somit den versprochenen Cashflow und die versprochene Rendite nicht erreicht.

Als Anleger ist es wichtig, sich daran zu erinnern, dass Sie bei der Investition in einzelne Anleihen und deren Beibehaltung bis zur Fälligkeit oder zum Abrufdatum das Zins-oder Marktrisiko effektiv verwalten können, was die Bedeutung der Prüfung erhöht Kreditrisiko jedes einzelnen Emittenten bei sorgfältiger Bewertung Ihres eigenen Liquiditätsbedarfs.,

Sie können einzelne Anleihen vor dem Fälligkeitstermin verkaufen, obwohl bestimmte Anleihetypen, die in liquideren Märkten handeln—wie Treasuries und bestimmte Unternehmensanleihen—leichter zu verkaufen sein können als die meisten Kommunalanleihen, in denen die Märkte dünner und weniger liquide sind. Der Verkauf vor Fälligkeit kann entweder zu einem Gewinn oder zu einem Verlust führen, abhängig vom Preis, den Sie für die Anleihen bezahlt haben, der Höhe der bereits erhobenen Zinsen, dem aktuellen Zinsumfeld und dem aktuellen Preis der Anleihen.,

Wenn Sie in einzelne Anleihen investieren, sind ausreichende Mittel erforderlich, damit Sie über mehrere Emittenten hinweg diversifizieren können, um eine angemessene Diversifizierung sicherzustellen. Wenn Sie in Anleihen investieren, die ein Kreditrisiko enthalten, wie Unternehmensanleihen oder Kommunalanleihen, empfiehlt Fidelity, dass Sie dem festverzinslichen Teil Ihres Portfolios mindestens mehrere hunderttausend Dollar für mehrere Emittenten zuweisen, um sich angesichts des Kreditrisikos zu diversifizieren., Wenn Sie am anderen Ende des Risikopektrums Staatsanleihen oder vermittelte CDs kaufen, die in der Vergangenheit die sichersten verfügbaren festverzinslichen Instrumente waren, können Sie nur 1,000 USD investieren. Mit US Treasuries, Ihre Investition wird durch den vollen Glauben und Kredit der US-Regierung gesichert. Im Falle von CDs (zumindest der vermittelten CDs, die Fidelity anbietet) ist Ihr Anlagekapital im Rahmen des FDIC-Versicherungsprogramms abgedeckt, sofern Ihre Investition unter dem FDIC-Versicherungslimit bleibt (derzeit auf 250.000 USD an Gesamteinlagen pro Emittent und Kontotyp festgelegt).,

Der Kauf einzelner Anleihen bedeutet auch, dass Sie für die Erforschung und Überwachung der finanziellen Stabilität des Emittenten, die Bestimmung, ob der Anleihekurs angemessen ist, und den Aufbau eines Portfolios rund um Ihren Bedarf an Einkommen, Risikotoleranz und allgemeine Diversifizierung verantwortlich sind. Fidelity kann Ihnen dabei über unser Fixed Income Research Center und die Überwachung von Warnungen helfen.,

Rentenfonds

Rentenfonds sind wie Aktienfonds, da Sie Ihr Geld in einen Pool mit anderen Anlegern stecken und ein Profi diesen Geldpool entsprechend dem investiert, was er oder sie denkt Die besten Möglichkeiten sind in Übereinstimmung mit den angegebenen Anlagezielen des Fonds.

Einige Rentenfonds versuchen, den breiten Markt zu imitieren und investieren in kurz – und langfristige Anleihen von einer Vielzahl von Emittenten wie der US-Regierung, Regierungsbehörden, Unternehmen und anderen spezialisierten Wertpapieren., Andere Rentenfonds konzentrieren sich auf eine engere Mischung von Anleihen, wie ein kurzfristiger Treasury-Fonds oder ein Corporate High Yield-Fonds.

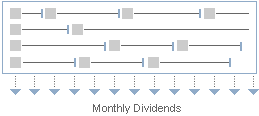

Unabhängig davon, ob das Mandat des Fonds breit oder eng ist, investieren Rentenfonds in viele verschiedene Wertpapiere, sodass eine Diversifizierung auch bei kleinen Anlagen einfacher möglich ist. Die Einkommenszahlungen erfolgen monatlich und spiegeln die Mischung aller verschiedenen Anleihen im Fonds und den Zahlungsplan wider. Daher wird die Verteilung wahrscheinlich von Monat zu Monat variieren.,

Wenn Sie Anteile an einem Fonds verkaufen, erhalten Sie den aktuellen Nettoinventarwert (NAV) des Fonds, der den Wert aller Fondsbestände dividiert durch die Anzahl der Fondsanteile abzüglich etwaiger Rücknahmegebühren darstellt. Es ist wichtig zu bedenken, dass Rentenfonds häufig Wertpapiere kaufen und verkaufen und selten Anleihen bis zur Fälligkeit halten. Das bedeutet, dass Sie einen Teil oder die gesamte Anfangsinvestition in einen Rentenfonds verlieren können.,78c8749″>

Einzelne Anleihen

Anleihefonds

Management

Anleger, die über ein verwaltetes Konto einzelner Anleihen verwaltet oder professionell verwaltet werden

Professionell verwaltet

Fälligkeitsdatum

Legen Sie das Fälligkeitsdatum fest (obwohl einige Anleihen vor Fälligkeit aufgerufen werden können)

- Allgemein, kein Fälligkeitsdatum, da Anleihen ständig gekauft und verkauft werden.,

- Der Prospekt des Fonds beschreibt die gewichtete durchschnittliche Laufzeit der Anleihen im Portfolio.

Einkommenszahlungen

Normalerweise ist eine feste halbjährliche Einkommenszahlung, einige Anleiheeinnahmen sind monatlich oder vierteljährlich

Schwankende monatliche Einkommensverteilungen

Marktrisiko

- Wenn vor Fälligkeit verkauft wird, kann der Marktpreis höher oder niedriger als das, was Sie für die Anleihe bezahlt, was zu einem Kapitalgewinn oder-verlust.

- Wenn gekauft und bis zur Fälligkeit gehalten Anleger wird nicht durch das Marktrisiko betroffen.,

Die Marktbedingungen beeinflussen ständig den Wert des Fonds, obwohl die einem Fonds innewohnende Diversifizierung im Allgemeinen das Marktrisiko eines Anleiheemittenten verringert. Wenn Sie Aktien eines Fonds einlösen, kann der Verkauf zu einem Kapitalgewinn oder-verlust führen.

Liquidität

Grundsätzlich können Sie eine Anleihe vor Fälligkeit am Sekundärmarkt verkaufen. Einige Anleihen sind liquider (Handel häufiger) als andere: US-Treasuries sind in der Regel die liquidesten, während kleine kommunale Emissionen sind in der Regel viel weniger., Ein Mangel an Liquidität kann zu Preisvolatilität führen, insbesondere in Zeiten von markt – oder emittentenspezifischem Stress. In einigen Fällen kann die Liquidität auf unbestimmte Zeit ganz verschwinden.

Anleger können Fondsanteile grundsätzlich jederzeit zum aktuellen Marktwert (oder NAV) des Fonds verkaufen. Einige Fonds können eine Rücknahmegebühr tragen.

Diversifikation

Der Anleger muss viele Anleihen von mehreren Emittenten und Laufzeiten kaufen, um eine Diversifizierung zu erreichen-was bedeutet, dass eine erhebliche Investition erforderlich sein kann, um eine Diversifizierung zu erreichen.,

Rentenfonds investieren in viele einzelne Wertpapiere und bieten Diversifikation für ein relativ kleines Anlageminimum.

Kreditrisiko

Höher bewertete Anleihen weisen historisch gesehen ein geringeres Ausfallrisiko auf.

- Abhängig von der Qualität der zugrunde liegenden Wertpapiere, in die der Fonds investiert (variiert je nach Fondstyp und Ziel)

- Bietet eine Diversifizierung, die das Kreditrisiko mindern kann

Kosten

Ein Aufschlag oder ein Abschlag beim Kauf oder Verkauf., Der Aufschlag / Aufschlag ist die Differenz zwischen dem Kaufpreis des Händlers und seinem späteren Verkaufspreis an einen Kunden. Wenn die Anleihen Teil eines Managed-Account-Programms sind, zahlt der Anleger eine jährliche Beratungsgebühr.

- Fonds tragen eine jährliche Kostenquote, die in der Regel Management-und andere Gebühren umfasst.,

- Kann ein Ausgabeaufschlag oder Transaktionsgebühr zum Zeitpunkt des Kaufs

Nächste Schritte zu prüfen

![]()

Stelle ein tradeLog In Erforderlich

Schnell und einfach geben Sie Ihre Bestellung auf.

![]()

Analysieren Sie Ihr Anleiheportfolio

Überwachen Sie Risiko, Zinsempfindlichkeit und vieles mehr.

![]()

Bond special report

Lernen Sie, wie zu navigieren-bond-Markt-Schwankungen.