avez-vous entendu l’histoire de Grace Groner?

elle a fréquenté le Lake Forest College, dans L’Illinois, et après avoir obtenu son diplôme en 1931, a pris un emploi chez Abbott Laboratories, où elle a travaillé comme secrétaire pendant quatre décennies.

en 1935, elle achète trois actions D’Abbott pour 60 each chacune. Au fil des ans, les actions se sont divisées plusieurs fois, et elle a toujours réinvesti les dividendes.,

Groner vivait simplement: acheter des vêtements dans des ventes de garage, marcher plutôt que de posséder une voiture et vivre dans une maison d’une chambre à coucher à Lake Forest.

alors, quand elle est morte à 100 ans, il était choquant pour tout le monde que ses 180 stock En actions Abbott valaient 7 millions de dollars. Elle a laissé tout le domaine à son alma mater.

Que pouvons-nous apprendre de cette expérience?

c’est que l’investissement ne concerne pas le prix d’une action, même si les investisseurs choisissent toujours des actions en fonction du prix. Ils oublient que les actions consistent à posséder une partie d’une entreprise. C’est ce que vos actions sont.,

et si vous achetez et détenez de bonnes entreprises, même une bonne entreprise comme Abbott, pendant assez longtemps, vous pouvez devenir riche. C’est comment devenir riche fonctionne.

Correspondance le marché

Maintenant, la meilleure façon d’acheter et de détenir les entreprises est d’acheter un panier, vous pouvez acheter un panier de par un investissement dans un fonds indiciel.

c’est ainsi que j’ai commencé à investir. J’ai acheté des actions d’un fonds indiciel S&p 500, car lorsque vous investissez dans un fonds indiciel S&p 500, vous investissez dans les 500 sociétés composant cet indice.,

C’est une façon d’investir, et l’autre avec un marché total de l’indice de fonds. Certains investisseurs préfèrent le marché total au S & P 500 car il comprend les grandes et Moyennes Entreprises plus les petites. Plus de diversification.

Mais si vous essayez de décider entre les deux, ne transpirez pas, car si vous comparez les graphiques, vous verrez peu de différence.

C’est un endroit idéal pour s’arrêter.,

battre le marché

Mais si vous avez un haut niveau d’intérêt à investir, vous voudrez peut-être choisir des actions individuelles, car lorsque vous choisissez des actions, il est possible de battre n’importe quel fonds indiciel.

Et comment pourriez-vous pas? Quand un indice est juste cela: un indice de bonnes, médiocres et pauvres entreprises?

la plupart des gens ne devraient pas choisir des actions, car la plupart des gens ne passeront pas le tout premier test: avoir un intérêt. En plus d’avoir un intérêt, il aide à avoir une compréhension de l’économie comportementale, des compétences en mathématiques décentes et de la discipline émotionnelle.,

je dirais que vous avez également besoin d’une communauté, d’un endroit pour obtenir des conseils et des informations. C’est la raison pour laquelle je suis un abonné de Stock Advisor fou hétéroclite.

en 2006, lorsque j’ai choisi mon premier stock, C’est Stock Advisor qui m’a aidé à trouver les meilleurs à acheter. C’est ce qu’ils font: les co-fondateurs David et Tom Gardner choisissent deux nouvelles actions chaque mois.

et après avoir passé une décennie à construire un petit portefeuille d’actions, j’en suis venu à croire que la cueillette d’actions peut être gratifiante.,

mes résultats

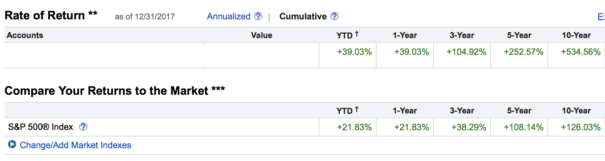

ici, je vais vous donner quelques résultats à long terme: au cours des cinq dernières années, les stocks sont en hausse de 253% tandis que le s&P 500 est en hausse de 108%. Au cours des 10 dernières années, ils ont augmenté de 535% tandis que le S&P 500 est en hausse de 126%:

Ces jours-ci, mon portefeuille prend soin de lui-même, donc je ne reste pas conseiller en actions pour,

c’est là que j’ai rencontré mes mentors en investissement, des gens comme Tom Engle et Saul Rosenthal, qui ont une longue et constante histoire de battre le S& P 500, et de partager de précieux conseils.

je considère les frères Gardner comme des mentors, aussi. Ils ont choisi deux nouveaux stocks chaque mois depuis 2002, battant haut la main le S&P 500 avec leurs choix.

comment j’utilise Stock Advisor

faites le calcul et vous apprendrez que les Gardner ont choisi des centaines d’actions, alors vous vous demandez peut-être comment vous choisissez parmi les choix?

eh Bien, voici la chose., Leurs choix ne sont pas créés égaux, ce qui signifie que certains feront beaucoup mieux que d’autres. Mais au fil du temps, vous comprendrez quelles caractéristiques font d’un stock un gagnant ou un perdant pour la simple raison que vous aurez des gagnants et des perdants dans votre portefeuille.

vous voyez, investir est l’une de ces choses où vous devez choisir les perdants et faire les erreurs afin d’apprendre, d’acquérir de l’expérience.

je pense que les gens qui ont un mauvais moment avec Stock Advisor s’attendent à battre le s&P 500 en prenant beaucoup d’argent économisé et en le forçant dans un tas de différents stocks à la fois.,

la réalité est que l’équipe de conseillers en actions trouve de bonnes entreprises, et c’est à vous de choisir soigneusement celles que vous voulez vraiment posséder. Et faire cela, construire un portefeuille pour toute une vie, devrait être fait lentement au fil du temps.

maintenant, si vous vous asseyez là et me demandez si je pense que la cueillette des stocks est la seule façon d’aller, bien sûr que non. Il prend l’engagement d’être un étudiant perpétuel. Ne veux pas que l’engagement? C’est bien, il suffit d’indexer et d’en finir.

parce que l’investissement pourrait être le meilleur exemple de personnes disant des choses vraies, mais le contraire de ce qu’elles disent est également vrai., Pour dire que d’une autre façon, il n’y a pas de taille unique pour investir.

C’est pourquoi mon meilleur conseil en investissement est d’écouter tout, ce que le Motley Fool entend par « motley. »Ce qui se passe finalement, c’est que vous vous retrouvez à investir comme vous le souhaitez.

vous Voulez en savoir plus? Essayez Stock Advisor gratuitement pendant 30 jours. Vous aurez accès aux meilleurs choix d’actions de David et Tom Gardner, ainsi qu’à une communauté d’autres investisseurs.