Il n’y a pas de bonne ou de mauvaise réponse définitive ici; il y a des avantages et des inconvénients à l’achat d’obligations individuelles ou à l’achat d’un fonds commun de placement qui investit dans des obligations. Dans certains cas, il est plus logique de combiner des obligations individuelles avec des fonds communs de placement obligataires. Un bon choix pour vous dépend de votre capacité et de votre intérêt à effectuer des recherches sur vos investissements initiaux, de votre volonté de les suivre sur une base continue, du montant d’argent que vous devez investir et de votre tolérance à différents types de risques.,

obligations individuelles

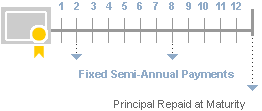

Une caractéristique distinctive des obligations individuelles est leur engagement à verser un montant défini de revenu à intervalles réguliers, généralement deux fois par an. Ce revenu est généralement exprimé par le coupon – qui est dans la plupart des cas fixe. Le capital de l’obligation vous est retourné lorsque les obligations arrivent à échéance.

Un autre facteur de différenciation clé des obligations individuelles est qu’elles vous donnent la possibilité d’Acheter à un taux de rendement fixe, ou « rendement”, au moment de l’achat., En calculant les flux de trésorerie futurs-basés sur le coupon et le principal de l’obligation—en fonction du prix d’achat, il est possible de déduire un rendement total ou un rendement à l’échéance—ou un rendement à l’appel dans le cas des obligations à l’appel. Ce rendement est le rendement annuel de votre investissement initial jusqu’à une date future prédéterminée. N’oubliez pas que l’obtention de ce rendement calculé repose sur 2 hypothèses importantes:

a) vous conservez l’obligation jusqu’à ce qu’elle arrive à échéance ou soit appelée.

b) l’émetteur ne fait pas défaut de sorte que vous recevez tous les paiements d’intérêts et votre capital.,

notez que les paiements d’intérêts et de principal sont soumis à la solvabilité de l’émetteur, et un rendement coté plus élevé implique souvent un risque plus élevé de défaut de paiement de l’obligation et donc de ne pas respecter les flux de trésorerie et le rendement promis.

en tant qu’investisseur, il est important de se rappeler que si investir dans des obligations individuelles et les conserver jusqu’à l’échéance ou la date d’achat vous permet de gérer efficacement le risque de taux d’intérêt ou de marché, cela renforce l’importance d’examiner le risque de crédit de chaque émetteur individuel tout en évaluant,

Vous pouvez vendre des obligations individuelles avant la date d’échéance, bien que certains types d’obligations qui se négocient sur des marchés plus liquides—tels que les bons du Trésor et certaines obligations de sociétés—puissent être plus faciles à vendre que la plupart des obligations municipales, où les marchés sont plus minces et moins liquides. La vente Avant l’échéance peut entraîner un bénéfice ou une perte, selon le prix que vous avez payé pour les obligations, le montant des intérêts que vous avez déjà perçus, l’environnement actuel des taux d’intérêt et le prix actuel des obligations.,

investir dans des obligations individuelles nécessitera des fonds suffisants pour vous permettre de diversifier entre plusieurs émetteurs différents afin d’assurer une diversification raisonnable. Lorsque vous investissez dans des obligations qui comportent un risque de crédit, comme des obligations de sociétés ou des obligations municipales, Fidelity vous recommande d’affecter au moins plusieurs centaines de milliers de dollars à la partie revenu fixe de votre portefeuille, entre plusieurs émetteurs, afin de vous diversifier face au risque de crédit., À l’autre bout du spectre des risques, si vous achetez des obligations du Trésor ou des CDs négociés qui ont toujours été les instruments à revenu fixe les plus sûrs disponibles, vous pouvez investir aussi peu que 1 000$. Avec les bons du Trésor américains, votre investissement est soutenu par la pleine foi et le crédit du gouvernement américain. Dans le cas des CDs (du moins les CDs négociés que Fidelity offre), votre capital de placement est couvert par le programme D’assurance de la FDIC à condition que votre placement reste sous la limite D’assurance de la FDIC (actuellement fixée à 250 000 deposits en dépôts totaux, par émetteur, par type de Compte).,

acheter des obligations individuelles signifie également que vous êtes responsable de la recherche et du suivi de la stabilité financière de l’émetteur, de déterminer si le prix de l’obligation est raisonnable et de construire un portefeuille en fonction de vos besoins en matière de revenu, de tolérance au risque et de diversification générale. Fidelity peut vous aider à le faire, grâce à notre centre de recherche sur les titres à revenu fixe et à nos alertes de surveillance.,

fonds obligataires

Les fonds communs de placement obligataires sont tout comme les fonds communs de placement d’actions en ce sens que vous placez votre argent dans un pool avec d’autres investisseurs, et qu’un professionnel investit ce pool d’argent en fonction de ce qu’il pense être les meilleures opportunités, conformément aux objectifs de placement

certains fonds obligataires cherchent à imiter le marché au sens large, en investissant dans des obligations à court et à long terme d’une variété d’émetteurs, tels que le gouvernement américain, des agences gouvernementales, des sociétés et d’autres titres plus spécialisés., D’autres fonds obligataires se concentrent sur une combinaison plus étroite d’obligations, comme un Fonds de trésorerie à court terme ou un fonds d’entreprise à haut rendement.

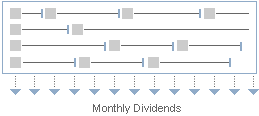

que le mandat du fonds soit large ou étroit, les fonds obligataires investissent dans de nombreux titres différents, ce qui facilite la diversification, même avec un petit investissement. Les paiements de revenu sont effectués mensuellement et reflètent la combinaison de toutes les différentes obligations du fonds et le calendrier de paiement de chacune. Par conséquent, la distribution variera probablement d’un mois à l’autre.,

lorsque vous vendez des actions d’un fonds, vous recevez la valeur liquidative (VNI) actuelle du fonds, qui est la valeur de toutes les participations du fonds divisée par le nombre d’actions du fonds, moins les frais de rachat, le cas échéant. Il est important de se rappeler que les fonds obligataires achètent et vendent fréquemment des titres et détiennent rarement des obligations jusqu’à leur échéance. Cela signifie que vous pouvez perdre une partie ou la totalité de votre investissement initial dans un fonds obligataire.,78c8749″>

chacun des titres

fonds d’Obligations

Gestion

Investisseur administrés ou gérés par des professionnels par l’intermédiaire d’un compte géré de chacun des titres

géré de façon Professionnelle

date d’Échéance

Définir la date d’échéance (bien que certaines des obligations peut être appelée avant l’échéance)

- de manière générale, pas de date d’échéance obligations sont constamment achetés et vendus.,

- Le prospectus du Fonds décrit l’échéance moyenne pondérée des obligations du portefeuille.

paiements de revenu

habituellement un paiement de revenu semestriel fixe, certains revenus obligataires sont mensuels ou trimestriels

distributions de revenu mensuelles fluctuantes

risque de marché

- Si vendu avant l’échéance, le prix du marché supérieur ou inférieur à ce que vous avez payé pour l’obligation, entraînant un gain ou une perte en capital.

- Si achetés et détenus jusqu’à l’échéance l’investisseur n’est pas affecté par le risque de marché.,

les conditions du marché affectent constamment la valeur du fonds, bien que la diversification inhérente à un fonds réduise généralement le risque de marché d’un émetteur d’obligations. Lorsque vous rachetez des actions d’un fonds, la vente peut entraîner un gain ou une perte en capital.

la Liquidité

généralement, Vous pouvez vendre une obligation avant l’échéance sur le marché secondaire. Certaines obligations sont plus liquides (les échanges sont plus fréquents) que d’autres: Les Bons du Trésor américains sont généralement les plus liquides, tandis que les petites émissions municipales le sont généralement beaucoup moins., Un manque de liquidité peut entraîner une volatilité des prix, en particulier dans une période de stress spécifique au marché ou à l’émetteur. Dans certains cas, la liquidité peut disparaître complètement pour des périodes indéfinies.

les investisseurs peuvent généralement vendre des actions du fonds en tout temps, à la valeur marchande actuelle (ou VNI) du fonds. Certains fonds peuvent comporter des frais de rachat.

Diversification

L’investisseur doit acheter de nombreuses obligations auprès de plusieurs émetteurs et échéances pour se diversifier—ce qui signifie qu’il peut nécessiter un investissement important pour se diversifier.,

les fonds obligataires investissent dans de nombreux titres individuels, offrant une diversification pour un investissement relativement faible.

risque de Crédit

Plus d’obligations cotées, historiquement, ont un moindre risque de défaut.

- En Fonction de la qualité des titres sous-jacents dans lesquels le fonds investit (varie selon le type de fonds et l’objectif)

- offre une diversification qui peut atténuer le risque de crédit

coût

une majoration ou une majoration à l’achat ou à la vente., La majoration / majoration est la différence entre le prix d’achat du concessionnaire et son prix de vente subséquent à un client. Si les obligations font partie d’un programme de Compte géré, l’investisseur paie des frais de conseil annuels.

- Les fonds ont un ratio de dépenses annuel, qui comprend généralement les frais de gestion et autres.,

- Peut avoir des frais d’acquisition ou frais de transaction au moment de l’achat

les Prochaines étapes à envisager

![]()

Place un tradeLog Requis

Rapidement et facilement entrer dans votre commande.

![]()

Analysez votre portefeuille obligataire

surveillez le risque, la sensibilité aux taux d’intérêt, etc.

![]()

rapport spécial sur les obligations

Apprenez à naviguer dans les fluctuations du marché obligataire.