przepływy pieniężne z działalności operacyjnej (OCF), często nazywane przepływami pieniężnymi z działalności operacyjnej, to obliczenie wydajności, które mierzy środki pieniężne, które przedsiębiorstwo produkuje z jego głównych operacji i działalności gospodarczej poprzez odjęcie kosztów operacyjnych od całkowitych przychodów. Zasadniczo pokazuje, ile przepływów pieniężnych generowanych jest z działalności gospodarczej bez względu na wtórne źródła przychodów, takie jak odsetki lub inwestycje.,

na przykład firma produkująca widżety musi zarabiać więcej, sprzedając je, niż kosztuje ich produkcja. Innymi słowy, przepływy pieniężne muszą zawsze być większe niż wypływy gotówki, aby firma była rentowna i mogła skutecznie płacić rachunki.

czym są przepływy pieniężne?

jest to ważny pomiar, ponieważ pozwala inwestorom i wierzycielom zobaczyć, jak skuteczne są działania firmy i czy firma zarabia wystarczająco dużo pieniędzy na swojej podstawowej działalności, aby utrzymać i rozwijać firmę., Koncepcja ta jest szczególnie ważna dla prognozowania finansowego, ponieważ może pomóc pokazać kondycję firmy. Weźmy na przykład Circuit City. Przez ostatnie kilka lat działalności tracili pieniądze na wszystkich swoich działaniach detalicznych, ale zarabiali na kontraktach serwisowych i finansowaniu klientów. Co nam to mówi o podstawowej działalności? Jest niezdrowy i może przetrwać bardzo długo.

dlatego wszystkie spółki publiczne muszą zgłaszać tę liczbę w swoich kwartalnych sprawozdaniach finansowych i rocznym sprawozdaniu z przepływów pieniężnych., GAAP wymaga również, aby przedsiębiorstwa stosowały metodę pośrednią do obliczania tej liczby.

teraz, gdy rozumiesz jego znaczenie, odpowiedzmy na pytanie, Jakie są przepływy pieniężne operacyjne?

wzór

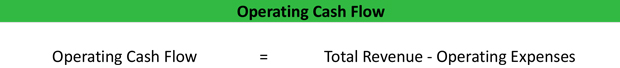

wzór przepływów pieniężnych z działalności operacyjnej można obliczyć na dwa różne sposoby. Pierwszy sposób, lub metoda bezpośrednia, po prostu odejmuje koszty operacyjne od całkowitych przychodów.

To obliczenie jest proste i dokładne, ale nie daje inwestorom wielu informacji na temat firmy, jej działalności lub źródeł gotówki., Dlatego też GAAP wymaga od przedsiębiorstw stosowania pośredniej metody obliczania przepływów pieniężnych z operacji. Ta metoda jest dokładnie taka, jak brzmi. To jest pośredni, okrągły sposób, aby to obliczyć.

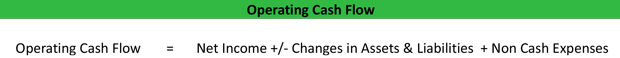

równanie przepływów pieniężnych dla metody pośredniej dostosowuje dochód netto do zmian we wszystkich rachunkach bezgotówkowych w bilansie. Amortyzacja i amortyzacja są dodawane z powrotem do dochodu netto, podczas gdy jest korygowana o zmiany w należnościach i zapasach.,

jak widać, ta formuła OCF jest znacznie bardziej skomplikowana, ale daje znacznie więcej informacji o działalności firmy. Chodzi o zamianę części operacyjnej rachunku memoriałowego na rachunek bankowy.

teraz, gdy wiemy, jak obliczyć operacyjne przepływy pieniężne, spójrzmy na przykład.

Bill ' s Guitar Shop to sklep muzyczny, który specjalizuje się w gitarach i innych instrumentach. Głównym konkursem Billa jest Guitar Center i chce przeanalizować, w jaki sposób może poprawić swój biznes., Sprawozdanie finansowe Bill na koniec roku pokazuje następujące liczby.

Korzystanie z metody pośredniej może być mylące, ponieważ przeliczasz międzyokresowy dochód netto na gotówkowy dochód netto. W związku z tym każdy wzrost aktywów musi zostać odjęty, a spadek aktywów musi zostać ponownie dodany. Odwrotnie jest w przypadku zobowiązań. Wzrosty są dodawane z powrotem, podczas gdy spadki są odejmowane. Wiem, że to brzmi myląco, ale musisz myśleć o tym w kategoriach gotówki. Jeśli inwentaryzacja spadła w ciągu roku, oznacza to, że inwentaryzacja została sprzedana i otrzymano gotówkę., W związku z tym spadek zapasów musi zostać dodany z powrotem do dochodu netto.

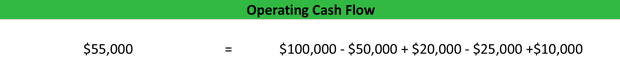

Jak obliczyć OCF dla sklepu Billa metodą pośrednią:

jak widzisz, Bill był w stanie wygenerować 55 000 $przepływów pieniężnych z jego operacji. Oznacza to, że operacje Billa wygenerowały wystarczającą ilość pieniędzy, aby zapłacić rachunki i mają 55 000 dolarów w lewo na koniec roku. Te pieniądze mogą być reinwestowane z powrotem do firmy, kupując więcej zapasów, większy sklep, lub Bill może wypłacić sobie dywidendę za udany rok., Tak czy inaczej, pokazuje to, że operacje detaliczne są wystarczająco skuteczne, aby pokryć związane z nimi wydatki i sfinansować pewien poziom ekspansji i wzrostu firmy.

Analiza

wielu inwestorów woli analizować liczbę przepływów pieniężnych w porównaniu z innymi wskaźnikami, ponieważ są w dużej mierze odporni na zmiany zarządzania. Na przykład wiele wskaźników wydajności można łatwo manipulować przez wybór Zasady lub praktyki rachunkowości przez kierownictwo. Przepływy pieniężne nie są tak łatwo manipulowane. Firma zarabia i wydaje pieniądze., Inwestorzy lubią również analizować przepływy pieniężne, ponieważ przedstawia ona rozebraną wersję firmy, w której znacznie łatwiej jest dostrzec obszary problemowe w operacjach.

na przykład firma może mieć wysokie przychody netto, ale niskie OCF. Dlaczego? Może dlatego, że mają trudności z pobieraniem należności od klientów. Z drugiej strony, przedsiębiorstwo może mieć niski zysk netto i wysoki przepływ środków pieniężnych z operacji. Może się tak zdarzyć, ponieważ firma generuje ogromne przychody, ale zmniejsza je dzięki przyspieszonej amortyzacji na rachunku zysków i strat., Ponieważ amortyzacja jest dodawana z powrotem do dochodu netto w operacyjnym kalkulatorze przepływów pieniężnych, przyspieszona amortyzacja nie wpływa na OCF.

pamiętaj tylko, że szlak przepływów pieniężnych nie jest tak łatwo manipulowany. W ten sposób wydaje się być lepszym wskaźnikiem zdrowia firmy i przyszłego sukcesu.