November 2016 | præsenteret af Montana-budgettet & Politikcenter

Grundlæggende om politik er en række baggrundsrapporter om spørgsmål i forbindelse med Montana-budgettet og Montana-skatter. Formålet med serien Policy Basics er at give offentligheden, fortalere, og beslutningstagere de værktøjer, de har brug for til effektivt at deltage i vigtige finanspolitiske debatter, der hjælper med at forme vores samfunds sundhed og sikkerhed.,

Introduktion til Montanas individuelle indkomstskat

i generationer har vores skattedollar fungeret som delte investeringer i de programmer og tjenester, der gør vores stat til et godt sted at bo, arbejde og spille. Skat dollars sætte Montanans til at arbejde sammen om de ting, som vi ikke kunne opfylde alene – uddanne vores børn, opbygge og vedligeholde infrastruktur, give den offentlige sikkerhed gennem politik og brandsikring, holde vores luft og vand rene, og bane vejen for en stærk økonomi, hvor hver Montanan kan trives.,

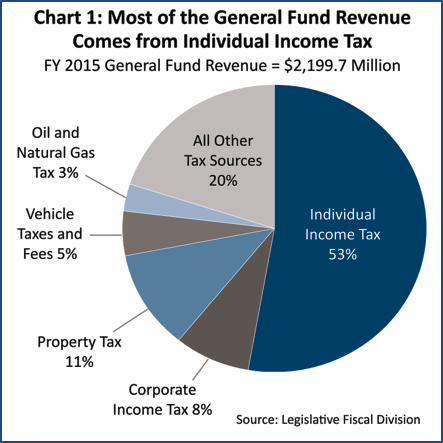

i Montana styres disse delte investeringer gennem statens “generelle fond.”Skatter udgør langt størstedelen (96%) af indtægterne for den generelle fond, og den individuelle indkomstskat er den største største indtægtskilde for den generelle fond, der omfatter lidt over halvdelen af statens skatteindtægter (Figur 1).

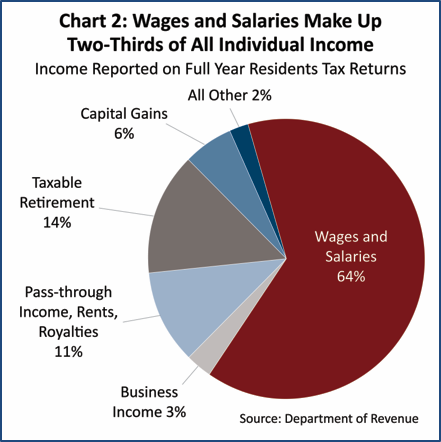

skatter betalt på lønninger, lønninger og tips udgjorde næsten to tredjedele (64%) af indkomst, der er underlagt individuel indkomstskat (figur 2). Generelt betales skatter betalt af virksomheder gennem selskabsskatten., Afhængigt af hvordan virksomheden er struktureret, kan forretningsindkomst faktisk rapporteres gennem den individuelle indkomstskat. Specifikt, hvis virksomheden er struktureret som et C-selskab for at modtage de juridiske fordele, der er forbundet med en sådan status (herunder begrænset ansvar for gæld og forretningshandlinger og adgang til kapitalmarkeder), vil dens skatter blive klassificeret som selskabsskatter.

Alle andre virksomheder, herunder enkeltmandsvirksomheder, interessentskaber, kommanditselskaber, med begrænset ansvar, selskaber, og S-selskaber, rapport indkomst på individuelle afkast, og dette beløb er afspejlet i både pass-through indkomst og erhvervsindkomst, som består af mindre end 15 procent af den samlede personlige indkomst.,

2003 ændringer i Montana indkomstskat væsentligt skære skatter for rigeste husstande

i 2003, Montana lovgiver foretaget betydelige og skadelige ændringer i vores indkomstskattesystem. Det år, lovgivere vedtog et lovforslag, der i høj grad ændrede Montanas skattesystem, giver en betydelig skattelettelse for rigeste husstande. Ændringerne i 2003 omfattede kollapse indkomstskat parenteser og skabe en skattelettelse for kapitalgevinster indkomst., Begge disse bestemmelser gør vores skattesystem mere regressivt, hvilket giver en større skattelettelse til husholdninger med høj indkomst og koster staten næsten en milliard dollars i indtægter, der kunne have været brugt til at investere i vores fremtid.

Beslagskollaps gavner uforholdsmæssigt rigeste

progressiv – henviser til en skat eller et skattesystem, hvor husholdninger med højere indkomst betaler en større del af deres indkomst i skatter sammenlignet med de husstande med lavere indkomster.,

regressiv – henviser til et skatte-eller skattesystem, hvor husholdninger med lavere indkomst betaler en større del af deres indkomst i skatter sammenlignet med de husstande med højere indkomster.

før de skattelettelser, der blev gennemført i 2003, havde Montana ti forskellige indkomstgrupper, hvor hver højere indkomstgruppe betalte en lidt større andel af deres indkomst i skatter (bilag A). I denne gamle struktur betalte den laveste indkomstgruppe 2% af deres indkomst i skatter, mens den højeste beslag (gælder for indkomster over $102,000, justeret for 2015) betalte 11% af denne indkomst i skatter.,

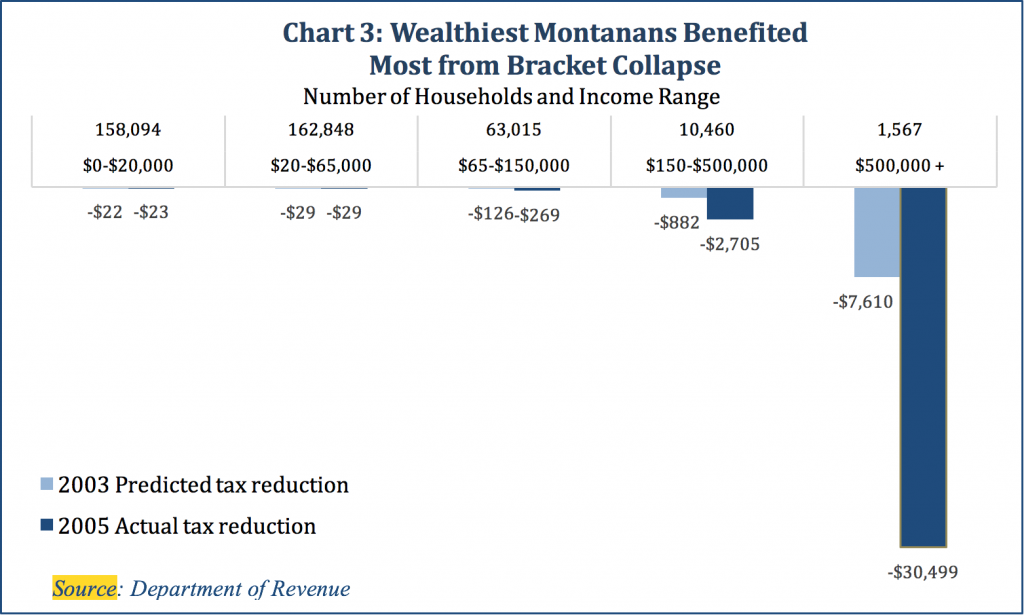

ændringerne i 2003 reducerede det samlede antal indkomstgrupper til seks. I 2015 inkluderer den øverste beslag nu alle husstande, der tjener over $ 17.100. Det betyder, at nogen, der tjener lige over mindstelønnen, nu står over for den samme øverste marginale skatteprocent som nogen, der tjener $1 million. Som følge af skattelettelserne i 2003 oplevede de rigeste husstande de største skattenedsættelser. For dem med indkomster på over $500,000, de øverste 0.4% af skatteyderne, var den gennemsnitlige skattenedsættelse $30,499. For de nederste 81% af Montana-skatteyderne var den gennemsnitlige skattenedsættelse kun $ 23 (diagram 3).,

som helhed har beslagets sammenbrud skabt en mere regressiv indkomstskattestruktur. Selv om vores individuelle indkomstskat forbliver lidt progressiv, er den faktisk ikke progressiv nok til at udligne regressiviteten af vores ejendomsskatter og selektive Salgs-og punktafgifter. Med andre ord, når man ser på hele skattesystemet i Montana, betaler lavere indkomst skatteydere en større del af deres indkomst i skatter sammenlignet med dem med højere indkomster.de foretagne ændringer har også haft en negativ indvirkning på Montanas indtægtsstrømme., I det sidste årti anslås det, at staten har mistet en milliard dollars i indtægter på grund af beslagets sammenbrud. Denne tabte indtægt kunne have været brugt til at uddanne vores børn, holde vores samfund sikkert, og beskytte vores jord og vand i stedet for at reducere skatten for dem, der har brug for det mindst. For yderligere information om indkomstskattebeslaget kollaps, se Montana Budget og Policy Centers rapport, Montana vi kunne være: skattelettelser, rettet mod de rige, tage en vejafgift.,

Kapitalgevinster Kredit Favoriserer Rigdom Over Arbejde

i Øjeblikket, Montana er en af kun ni stater, der har betydelige skattelettelser for kapitalgevinster. Kapitalgevinstkredit har vist sig at være uoverkommelig, er uretfærdig over for Montanere, der tjener indkomst gennem lønninger, og har ikke været til gavn for Montana-økonomien.

kapitalgevinster – kapitalgevinster er indtægter fra salg af et aktiv, såsom aktier, obligationer, feriehuse, kunst, en virksomhed osv. Kapitalgevinster indtægter er kun “realiseret”, når aktivet sælges til et overskud., Så længe investoren fortsætter med at eje aktivet, betragtes enhver stigning i værdi ikke som indkomst. Kapitalgevinster beskattes kun, når aktivet sælges. De første $ 500,000 i kapitalgevinster fra primære boliger beskattes ikke. Ligeledes behandles overskud ved salg af en individuel pensionskonto ikke som kapitalgevinster.

kapitalgevinstkredit sænker den effektive skattesats for personer, der tjener indkomst gennem investeringer sammenlignet med dem, der tjener indkomst fra lønninger. Dette skaber et skattesystem, der favoriserer rigdom frem for arbejde., Otteogtreds procent af fordelene ved kreditten går til de øverste 20% af skatteyderne, hvor halvdelen af kapitalgevinstskatten går til de rigeste 4.500 skatteydere (husholdninger med indkomst over $365,000).

Næsten alle mellemste og lavere indkomst Montanans ikke får den kredit, fordi de er meget mere tilbøjelige til at tjene deres indkomst på jobbet snarere end gennem salg af store aktiver. I 2013 modtog over 85% af Montana-skatteyderne-mere end 468.000 skatteydere-ingen fordel af kapitalgevinstkredit., Faktisk, de aktiver, der ejes af de fleste Montanans – primære boliger og pensionsfonde – behandles ikke som kapitalgevinster, når de sælges.

økonomisk teori og erfaring lærer os, at behandling af kapitalgevinster mere gunstigt end lønninger ikke vil hjælpe økonomien. Faktisk kunne de tabte skatteindtægter faktisk forhindre vækst ved at tvinge nedskæringer i statsbudgettet. Kapitalgevinstkredit koster Montana anslået $ 29 millioner i 2013. Disse vitale dollars kunne have været brugt til at finansiere vækstorienterede tjenester som uddannelse, sundhedspleje og miljøbeskyttelse., For yderligere information se Montana Budget og politik Centers rapport, slutter særbehandling af kapitalgevinster indkomst.

Montana skatter familier, der oplever fattigdom

Indkomstskattegrænse – indkomstskattegrænsen er størrelsen af familieindkomst, hvor en husstand først begynder at skylde indkomstskatter.

i Montana gør vores indkomstskattesystem det endnu sværere for mange lavindkomstfamilier at sørge for deres grundlæggende behov. Ved alle foranstaltninger placerer vores indkomstskattestruktur en af de højeste byrder i nationen på familier, der lever i fattigdom., Montana begynder at beskatte en to-forældrefamilie med to børn med en lavere årlig indkomst end næsten alle andre stater i landet. Vi begynder at beskatte en sådan familie, når deres indkomst når $13,480 om året (omkring 55 procent af det føderale fattigdomsniveau).

Vi beskatter også indkomsten for arbejdstagere, der lever i fattigdom, til en højere sats end de fleste andre stater. Montana enlige forældre familier med to børn har en højere skattepligt end alle stater undtagen Georgien, Ha .aii, og Alabama. Denne familie skylder i gennemsnit $ 174 om året i Montana., De fleste stater pålægger ikke indkomstskatter på familier, der lever under den føderale fattigdomsgrænse. Faktisk har seksogtyve stater (og District of Columbia) vedtaget statslige indkomstskattekreditter for at supplere indkomsten for arbejdende familier, der falder under fattigdomsgrænsen. Montana kunne forbedre skattebehandlingen af lavindkomstfamilier væsentligt ved at implementere en statlig Indkomstskattekredit. For mere information se Montana Budget og politik Centers rapport, investere i Montanas arbejdende familier: en Montana Earned Income Ta.Credit (EITC).,

fradrag for betalte føderale skatter

Montana er en af kun seks stater, der stadig har et fradrag for betalte føderale indkomstskatter, et fradrag, der uforholdsmæssigt gavner de højeste indkomster i staten og koster staten meget nødvendige indtægter. I 2013 kostede dette fradrag næsten 67 millioner dollars.

fradraget for betalte føderale skatter er en usædvanlig skattelettelse, der giver skatteyderne mulighed for at trække de føderale skatter, de betaler, fra deres skattepligtige indkomst i Montana., Fradraget er kun tilgængeligt for dem, der bruger specificerede fradrag og er begrænset til $5,000 for enlige ($10,000 for gifte) skatteydere. Dette fradrag blev gennemført i 1933 og giver ikke længere mening for Montana.

eliminering af dette fradrag ville påvirke lidt mere end en tredjedel af skatteyderne generelt, hvor over to tredjedele af skatteforhøjelsen går til de øverste 20% af skatteyderne. Halvering fradrag fra $ 5,000 til $ 2,500 per ægtefælle er en anden mulighed, der ville generere $27,200,000 i indtægter for staten.,

Konklusion: Reformer for en Stærkere Montana

Vores indkomstskat, er en af de primære måder at vi samler vores ressourcer til at foretage investeringer i offentlig service og infrastruktur at hjælpe med at gøre vores samfund stærkere, sikrere, sundere og mere velstående., De følgende reformer vil i høj grad styrke Montana ‘ s indkomstskat system:

- Ophævelse og reducere skat på kapitalgevinster kredit;

- at Genskabe en top marginale beslag begrænset til højeste indkomster;

- at Fjerne fradraget for føderale skatter betalt; og

- at Gennemføre en refunderbare stat beskæftigelsesfradraget.Montana har brug for et moderne indkomstskattesystem, der fortsat investerer i vores samfund og økonomi, hvilket baner vejen for en mere velstående fremtid for vores børn og børnebørn.,

Appendiks A: effekter af 2003 skatteændringer på Indkomstskatteparenteser og satser

kilde: Institut for indtægter