novembre 2016 | présenté par le Montana Budget & Policy Center

Policy Basics est une série de rapports de fond sur L’objectif de la série Policy Basics est de fournir au public, aux défenseurs et aux décideurs les outils dont ils ont besoin pour participer efficacement à d’importants débats sur la politique fiscale qui contribuent à façonner la santé et la sécurité de nos collectivités.,

Introduction à L’impôt sur le revenu des particuliers du Montana

pendant des générations, nos impôts ont servi d’investissements partagés dans les programmes et les services qui font de notre état un endroit idéal pour vivre, travailler et jouer. L’argent des impôts permet aux Montanais de travailler ensemble pour les choses que nous ne pourrions pas réaliser seuls – éduquer nos enfants, construire et entretenir des infrastructures, assurer la sécurité publique grâce à des politiques et à la protection contre les incendies, garder notre air et notre eau propres et ouvrir la voie à une économie forte où chaque Montanais peut prospérer.,

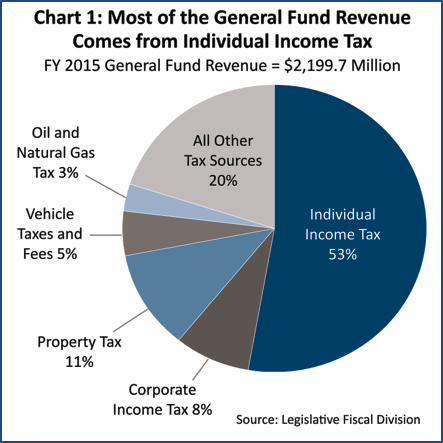

dans le Montana, ces investissements partagés sont gérés par le « fonds général » de l’état. »Les impôts représentent la grande majorité (96%) des recettes du fonds général, et l’impôt sur le revenu des particuliers est la principale source de recettes du fonds général, comprenant un peu plus de la moitié des recettes fiscales de l’état (graphique 1).

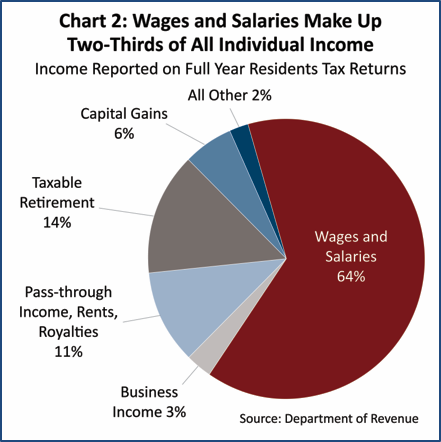

les impôts payés sur les salaires, traitements et pourboires représentaient près des deux tiers (64%) du revenu assujetti à l’impôt sur le revenu des particuliers (graphique 2). En général, les impôts payés par les sociétés sont payés au moyen de l’impôt sur le revenu des sociétés., Toutefois, selon la structure de l’entité, le revenu d’entreprise peut effectivement être déclaré au moyen de l’impôt sur le revenu des particuliers. Plus précisément, si l’entreprise est structurée comme une société C afin de recevoir les avantages juridiques associés à un tel statut (y compris la responsabilité limitée pour les dettes et les actions commerciales et l’accès aux marchés des capitaux), ses impôts seraient classés comme impôts sur les sociétés.

Toutes les autres entreprises, y compris les entreprises individuelles, les sociétés de personnes, les sociétés à responsabilité limitée et les sociétés S, déclarent leur revenu sur les déclarations individuelles, et ce montant est reflété à la fois dans le revenu de transmission et le revenu d’entreprise, qui comprend moins de 15 pour cent du revenu total des particuliers.,

2003 les modifications apportées à L’impôt sur le revenu du Montana réduisent considérablement les impôts des ménages les plus riches

en 2003, la Législature du Montana a apporté des changements importants et préjudiciables à notre système d’impôt sur le revenu. Cette année-là, les législateurs ont adopté un projet de loi qui a considérablement modifié le système fiscal du Montana, offrant une réduction d’impôt significative pour les ménages les plus riches. Les changements apportés en 2003 comprenaient la réduction des tranches d’imposition et la création d’une réduction d’impôt pour le revenu des gains en capital., Ces deux dispositions rendent notre système fiscal plus régressif, offrant une réduction d’impôt plus importante aux ménages à revenu élevé, et coûtent à l’État près d’un milliard de dollars de revenus qui auraient pu être utilisés pour investir dans notre avenir.

L’effondrement de la tranche profite de manière disproportionnée aux plus riches

Progressif – fait référence à un impôt ou à un système fiscal dans lequel les ménages à revenu élevé paient une plus grande partie de leur revenu en impôts par rapport aux ménages à faible revenu.,

régressif – désigne un régime fiscal ou fiscal dans lequel les ménages à faible revenu paient une plus grande partie de leur revenu en impôts par rapport aux ménages à revenu plus élevé.

avant les réductions d’impôt mises en œuvre en 2003, le Montana comptait dix tranches de revenu différentes, chaque tranche de revenu supérieure payant une part légèrement plus importante de son revenu en impôts (annexe A). Dans cette ancienne structure, la tranche de revenu la plus basse payait 2% de son revenu en impôts, tandis que la tranche la plus élevée (s’appliquant aux revenus de plus de 102 000$, rajusté pour 2015) payait 11% de ce revenu en impôts.,

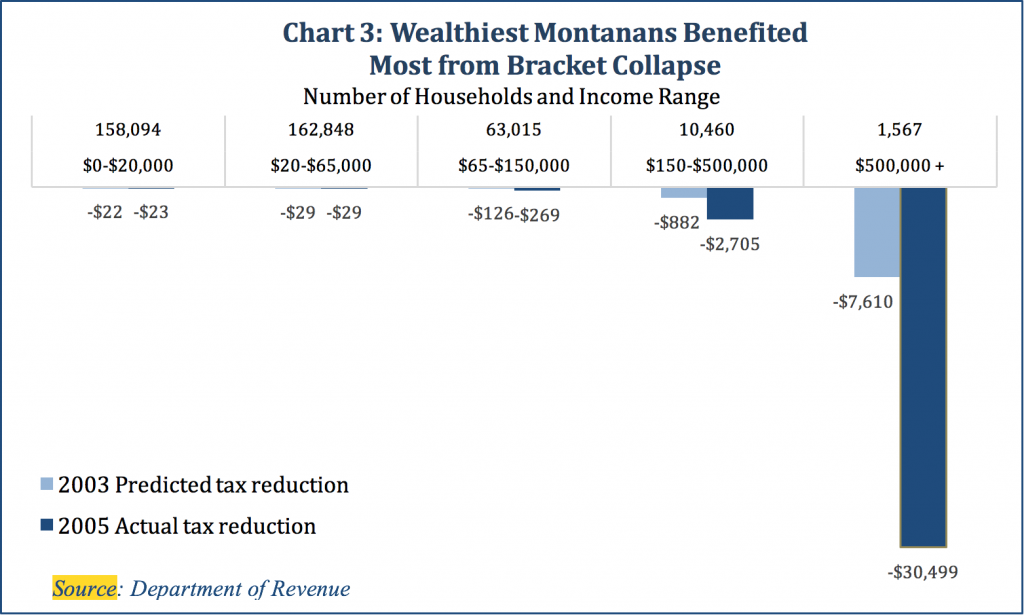

Les changements intervenus en 2003 ont ramené le nombre total de tranches de revenu à six. En 2015, la tranche supérieure comprend maintenant tous les ménages gagnant plus de 17 100$. Cela signifie que quelqu’un gagnant juste au-dessus du salaire minimum fait maintenant face au même taux marginal d’imposition supérieur que quelqu’un gagnant 1 million de dollars. À la suite des réductions d’impôt de 2003, les ménages les plus riches ont connu les réductions d’impôt les plus importantes. Pour ceux dont le revenu est supérieur à 500 000$, soit 0,4% des contribuables les plus élevés, la réduction d’impôt moyenne était de 30 499$. Pour les 81% des contribuables du Montana les plus pauvres, la réduction d’impôt moyenne n’était que de 23 $(graphique 3).,

dans son ensemble, l’effondrement des tranches a créé une structure d’impôt sur le revenu plus régressive. En fait, bien que notre impôt sur le revenu des particuliers demeure légèrement progressif, il ne l’est pas suffisamment pour compenser la régressivité de nos impôts fonciers et de nos taxes de vente et d’accise sélectives. En d’autres termes, lorsque l’on examine l’ensemble du système fiscal du Montana, les contribuables à faible revenu paient une plus grande partie de leur revenu en impôts par rapport à ceux qui ont des revenus plus élevés.

Les changements apportés ont également eu un impact négatif sur les sources de revenus du Montana., Au cours de la dernière décennie, on estime que l’État a perdu un milliard de dollars de revenus en raison de l’effondrement de la tranche. Cette perte de revenus aurait pu être utilisée pour éduquer nos enfants, assurer la sécurité de nos communautés et protéger nos terres et nos eaux au lieu de réduire les impôts pour ceux qui en ont le moins besoin. Pour plus d’informations sur l’effondrement de la tranche d’impôt sur le revenu, voir le rapport du Montana Budget and Policy Center, The Montana We Could Be: tax cuts, aimed at the rich, take a toll.,

le crédit pour Gains en Capital favorise la richesse par rapport au travail

actuellement, le Montana est l’un des neuf États qui offrent des allégements fiscaux importants pour les gains en capital. Le crédit pour gains en capital s’est avéré inabordable, est injuste pour les Montanais qui gagnent un revenu grâce aux salaires et n’a pas profité à l’économie du Montana.

Gains en Capital – les gains en Capital sont des revenus provenant de la vente d’un actif, tels que des actions, des obligations, des maisons de vacances, des œuvres d’art, une entreprise, etc. Revenu des gains en Capital n’est « réalisé” lorsque l’actif est vendu pour un bénéfice., Tant que l’investisseur conserve les actifs, toute augmentation de la valeur n’est pas considérée comme un revenu. Les gains en Capital ne sont imposés que lorsque l’actif est vendu. Les premiers gains en capital de 500 000 $provenant des résidences principales ne sont pas imposés. De même, les bénéfices de la vente d’un compte de retraite individuel ne sont pas traités comme des gains en capital.

le crédit pour gains en capital abaisse le taux d’imposition effectif des personnes qui gagnent un revenu grâce à des placements par rapport à celles qui gagnent un revenu grâce à des salaires. Cela crée un système fiscal qui favorise la richesse par rapport au travail., Quatre-vingt-sept pour cent des avantages du crédit vont aux 20% des contribuables les plus riches, la moitié de la réduction d’impôt sur les gains en capital revenant aux 4 500 contribuables les plus riches (ménages dont le revenu dépasse 365 000$).,

presque tous les Montanais à revenu moyen et inférieur ne bénéficient pas du crédit parce qu’ils sont beaucoup plus susceptibles de gagner leur revenu au travail plutôt que par la vente de gros actifs. En 2013, plus de 85% des contribuables du Montana – plus de 468 000 contribuables – n’ont bénéficié d’aucun avantage du crédit pour gains en capital., En fait, les actifs détenus par la plupart des Montanais – résidences principales et fonds de retraite – ne sont pas traités comme des gains en capital lorsqu’ils sont vendus.

la théorie économique et l’expérience nous apprennent que traiter les gains en capital plus favorablement que les salaires n’aidera pas l’économie. En fait, la perte de recettes fiscales pourrait effectivement empêcher la croissance en forçant les coupes budgétaires gouvernementales. Le crédit pour gains en capital a coûté au Montana environ 29 millions de dollars en 2013. Ces dollars essentiels auraient pu être utilisés pour financer des services axés sur la croissance comme l’éducation, les soins de santé et la protection de l’environnement., Pour plus d’informations, voir le rapport du Montana Budget and Policy Center, Ending Preferential Treatment of Capital Gains Income.

Montana taxe les familles en situation de pauvreté

Seuil D’impôt sur le revenu – le seuil d’impôt sur le revenu est le montant du revenu familial à partir duquel un ménage commence à devoir des impôts sur le revenu.

au Montana, notre système d’impôt sur le revenu rend encore plus difficile pour de nombreuses familles à faible revenu et actives de subvenir à leurs besoins de base. Selon toutes les mesures, notre structure d’impôt sur le revenu impose l’un des plus lourds fardeaux au pays aux familles vivant dans la pauvreté., Montana commence à taxer une famille biparentale avec deux enfants à un revenu annuel inférieur à presque tous les autres états du pays. Nous commençons à taxer une telle famille lorsque son revenu atteint 13 480 $par année (environ 55% du niveau de pauvreté fédéral).

nous imposons également le revenu des travailleurs vivant dans la pauvreté à un taux plus élevé que la plupart des autres États. Montana familles monoparentales avec deux enfants ont une obligation fiscale plus élevée que tous les États sauf la Géorgie, Hawaii, et Alabama. Cette famille devait en moyenne 174 dollars par an au Montana., La plupart des États n’imposent pas d’impôt sur le revenu aux familles vivant en dessous du seuil de pauvreté fédéral. En fait, vingt – six états (et le District de Columbia) ont adopté des crédits d’impôt sur le revenu gagné d’État pour compléter le revenu des familles qui travaillent qui tombent en dessous du seuil de pauvreté. Le Montana pourrait améliorer considérablement le traitement fiscal des familles à faible revenu en mettant en œuvre un crédit d’impôt sur le revenu gagné de l’état. Pour plus d’informations, voir le rapport du Montana Budget and Policy Center, investir dans les familles de travail du Montana: un crédit D’impôt sur le revenu gagné du Montana (EITC).,

déduction pour les impôts fédéraux payés

Le Montana est l’un des six états qui ont encore une déduction pour les impôts fédéraux payés, une déduction qui profite de manière disproportionnée aux plus hauts revenus de l’état et coûte aux revenus dont l’État a tant besoin. En 2013, cette déduction a coûté près de 67 millions de dollars.

la déduction pour les impôts fédéraux payés est un allégement fiscal inhabituel qui permet aux contribuables de déduire les impôts fédéraux qu’ils paient de leur revenu imposable du Montana., La déduction n’est disponible que pour ceux qui utilisent des déductions détaillées et est plafonnée à 5 000 for pour les contribuables célibataires (10 000 for pour les contribuables mariés). Cette déduction a été mise en œuvre en 1933 et n’a plus de sens pour le Montana.

L’élimination de cette déduction aurait un impact sur un peu plus d’un tiers des contribuables dans l’ensemble, plus des deux tiers de l’augmentation d’impôt allant aux 20% les plus élevés des contribuables. Réduire de moitié la déduction de 5 000 $à 2 500 per par conjoint est une autre option qui générerait des revenus de 27 200 000 $pour l’état.,

Conclusion: réformes pour un Montana plus fort

notre régime d’impôt sur le revenu est l’un des principaux moyens de mettre en commun nos ressources pour investir dans les services publics et les infrastructures qui contribuent à rendre nos collectivités plus fortes, plus sûres, plus saines et plus prospères., Les réformes suivantes renforceraient considérablement le système d’impôt sur le revenu du Montana:

- abrogeant et réduisant le crédit d’impôt sur les gains en capital;

- rétablissant une tranche marginale supérieure limitée aux ménages à revenu élevé;

- éliminant la déduction pour les impôts fédéraux payés; et

- mettant en œuvre un crédit d’impôt

Le Montana a besoin d’un système d’impôt sur le revenu moderne qui continue d’investir dans nos communautés et notre économie, ouvrant la voie à un avenir plus prospère pour nos enfants et nos petits-enfants.,

Annexe A: effets des changements fiscaux de 2003 sur les tranches et les taux d’imposition

Source: Ministère du revenu