November 2016 | Presented by the Montana Budget & Policy Center

Policy Basics es una serie de informes de antecedentes sobre temas relacionados con el presupuesto de Montana y los impuestos de Montana. El propósito de la serie Policy Basics es proporcionar al público, los defensores y los responsables de la formulación de políticas las herramientas que necesitan para participar de manera efectiva en importantes debates de política fiscal que ayuden a dar forma a la salud y la seguridad de nuestras comunidades.,

Introducción al Impuesto sobre la renta individual de Montana

durante generaciones, nuestros impuestos han servido como inversiones compartidas en los programas y servicios que hacen de nuestro estado un gran lugar para vivir, trabajar y jugar. Los dólares de los impuestos permiten a los habitantes de Montana trabajar juntos por aquellas cosas que no podríamos lograr solos: educar a nuestros hijos, construir y mantener la infraestructura, proporcionar seguridad pública a través de políticas y protección contra incendios, mantener nuestro aire y agua limpios, y allanar el camino hacia una economía fuerte donde todos los habitantes de Montana puedan prosperar.,

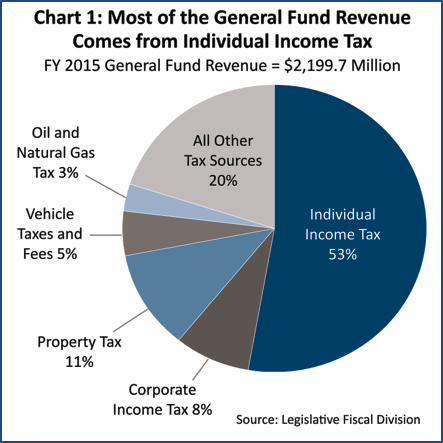

en Montana, estas inversiones compartidas se administran a través del «fondo general» del estado.»Los impuestos constituyen la gran mayoría (96%) de los ingresos del Fondo General, y el impuesto sobre la renta individual es la mayor fuente de ingresos para el fondo general, que comprende poco más de la mitad de los ingresos fiscales del estado (gráfico 1).

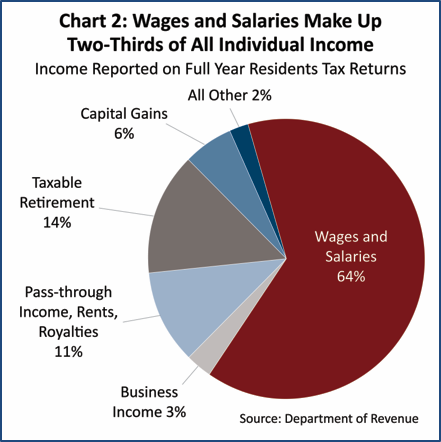

Los Impuestos pagados sobre salarios, salarios y propinas representaron casi dos tercios (64%) de los ingresos sujetos al impuesto sobre la renta individual (Gráfico 2). En general, los impuestos pagados por las sociedades se pagan a través del impuesto sobre la renta de las sociedades., Sin embargo, dependiendo de cómo esté estructurada la entidad, los ingresos comerciales pueden ser reportados a través del impuesto sobre la renta individual. Específicamente, si la empresa está estructurada como una corporación C para recibir los beneficios legales asociados con dicha condición (incluida la responsabilidad limitada por deudas y acciones comerciales y el acceso a los mercados de capitales), sus impuestos se clasificarían como impuestos corporativos.

Todos los demás negocios, incluidas las empresas unipersonales, las sociedades, las corporaciones de responsabilidad limitada y las corporaciones S, informan los ingresos sobre los rendimientos individuales, y esta cantidad se refleja tanto en los ingresos de transferencia como en los ingresos comerciales, que comprenden menos del 15 por ciento del ingreso individual total.,

2003 cambios en el impuesto sobre la renta de Montana reducir significativamente los impuestos para los hogares más ricos

en 2003, la Legislatura de Montana hizo cambios significativos y perjudiciales a nuestro sistema de impuestos sobre la renta. Ese año, los legisladores aprobaron un proyecto de ley que alteró en gran medida el sistema tributario de Montana, proporcionando un recorte de impuestos significativo para los hogares más ricos. Los cambios realizados en 2003 incluyeron el colapso de los tramos del impuesto sobre la renta y la creación de un recorte de impuestos para los ingresos por ganancias de capital., Ambas disposiciones hacen que nuestro sistema tributario sea más regresivo, dando un mayor recorte de impuestos a los hogares de altos ingresos, y le cuestan al estado casi mil millones de dólares en ingresos que podrían haberse utilizado para invertir en nuestro futuro.

El colapso del tramo beneficia desproporcionadamente a los más ricos

progresivo: se refiere a un impuesto o un sistema tributario en el que los hogares de mayores ingresos pagan una mayor parte de sus ingresos en impuestos en comparación con los hogares con ingresos más bajos.,

Regresivo-se refiere a un impuesto o sistema tributario en el que los hogares de bajos ingresos pagan una mayor parte de sus ingresos en impuestos en comparación con los hogares con ingresos más altos.

antes de los recortes de impuestos implementados en 2003, Montana tenía diez tramos de ingresos diferentes, con cada tramo de ingresos más altos pagando una parte ligeramente mayor de sus ingresos en impuestos (Apéndice A). En esta antigua estructura, el tramo de ingresos más bajo pagaba el 2% de sus ingresos en impuestos, mientras que el tramo más alto (aplicando a ingresos superiores a $102,000, ajustados para 2015) pagaba el 11% de esos ingresos en impuestos.,

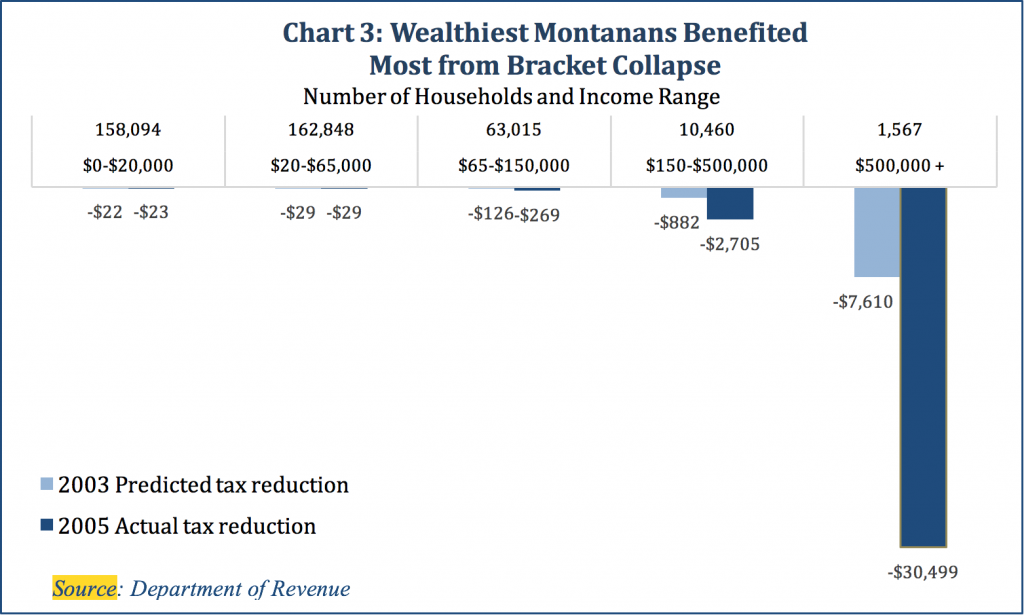

los cambios en 2003 redujeron el número total de tramos de ingresos a seis. En 2015, el soporte superior ahora incluye a todos los hogares que ganan más de $17,100. Eso significa que alguien que gana justo por encima del salario mínimo ahora enfrenta la misma tasa impositiva marginal superior que alguien que gana $1 millón. Como resultado de los recortes de impuestos de 2003, los hogares más ricos experimentaron las mayores reducciones de impuestos. Para aquellos con ingresos de más de 5 500,000, el 0.4% superior de los contribuyentes, la reducción promedio de impuestos fue de 3 30,499. Para el 81% inferior de los contribuyentes de Montana, el recorte de impuestos promedio fue de solo 2 23 (Gráfico 3).,

en su conjunto, el colapso del soporte ha creado una estructura más regresiva del impuesto sobre la renta. De hecho, si bien nuestro impuesto sobre la renta individual sigue siendo ligeramente progresivo, no es lo suficientemente progresivo como para compensar la regresividad de nuestros impuestos sobre la propiedad y los impuestos selectivos sobre las ventas y el consumo. En otras palabras, cuando se observa todo el sistema tributario en Montana, los contribuyentes de bajos ingresos pagan una porción más grande de sus ingresos en impuestos en comparación con aquellos con ingresos más altos.

los cambios realizados también han tenido un impacto negativo en los flujos de ingresos de Montana., En la última década, se estima que el estado ha perdido mil millones de dólares en ingresos debido al colapso del soporte. Esta pérdida de ingresos podría haber sido utilizada para educar a nuestros hijos, mantener a nuestras comunidades seguras y proteger nuestra tierra y agua en lugar de reducir los impuestos para aquellos que menos lo necesitan. Para obtener más información sobre el colapso de la categoría de impuestos sobre la renta, consulte El Informe del Montana Budget and Policy Center, The Montana We Could Be: Tax cuts, aimed at the rich, take a toll.,

El Crédito de ganancias de Capital favorece la riqueza sobre el trabajo

actualmente, Montana es uno de los nueve estados que ofrecen exenciones fiscales significativas para las ganancias de capital. El crédito de ganancias de capital ha demostrado ser inasequible, es injusto para los montañeses que ganan ingresos a través de los salarios, y no ha beneficiado a la economía de Montana.

ganancias de Capital-las ganancias de Capital son ingresos de la venta de un activo, como acciones, bonos, casas de vacaciones, arte, un negocio, etc. Las ganancias de Capital solo se «realizan» cuando el activo se vende con fines de lucro., Mientras el inversor continúe siendo propietario del activo, cualquier aumento en el valor no se considera ingreso. Las plusvalías solo se gravan cuando se vende el activo. Los primeros 5 500,000 en ganancias de capital de residencias primarias no están gravados. Del mismo modo, los beneficios de la venta de una cuenta de jubilación individual no se tratan como ganancias de capital.

el crédito de ganancias de capital reduce la tasa impositiva efectiva para las personas que obtienen ingresos a través de inversiones en comparación con aquellos que obtienen ingresos de los salarios. Esto crea un sistema tributario que favorece la riqueza sobre el trabajo., El ochenta y siete por ciento de los beneficios del crédito van al 20% de los contribuyentes principales, con la mitad de la reducción del impuesto a las ganancias de capital yendo a los 4,500 contribuyentes más ricos (hogares con ingresos superiores a $365,000).,

casi todos los montañeses de ingresos medios y bajos no se benefician del crédito porque es mucho más probable que obtengan sus ingresos en el trabajo en lugar de a través de la venta de grandes activos. En 2013, más del 85% de los contribuyentes de Montana – más de 468,000 contribuyentes – no recibieron ningún beneficio del crédito de ganancias de capital., De hecho, los activos propiedad de la mayoría de los montañeses – residencias primarias y fondos de jubilación – no se tratan como ingresos de ganancias de capital cuando se venden.

la teoría económica y la experiencia nos enseñan que tratar las ganancias de capital de manera más favorable que los salarios no ayudará a la economía. De hecho, la pérdida de ingresos fiscales podría impedir el crecimiento forzando recortes presupuestarios estatales. El crédito de ganancias de capital le costó a Montana un estimado de 2 29 millones en 2013. Estos dólares vitales podrían haberse utilizado para financiar servicios orientados al crecimiento como la educación, la atención médica y las protecciones ambientales., Para obtener más información, consulte El Informe del Montana Budget and Policy Center, Ending Preferential Treatment of Capital Gains Income.

Montana Taxes Families Experiencing Poverty

Income Tax Threshold – the income tax threshold is the amount of family income at which a household first begins to Deleware income taxes.

en Montana, nuestro sistema de impuestos sobre la renta hace que sea aún más difícil para muchas familias trabajadoras de bajos ingresos satisfacer sus necesidades básicas. Por todas las medidas, nuestra estructura de impuestos sobre la renta coloca una de las cargas más altas en la nación sobre las familias que viven en la pobreza., Montana comienza a gravar a una familia de dos padres con dos hijos con un ingreso anual más bajo que casi todos los demás estados del país. Comenzamos a gravar a esas familias cuando sus ingresos alcanzan los 1 13,480 por año (aproximadamente el 55 por ciento del nivel federal de pobreza).

también gravamos los ingresos de los trabajadores que viven en la pobreza a una tasa más alta que la mayoría de los otros estados. Las familias monoparentales de Montana con dos hijos tienen una obligación tributaria más alta que todos los estados excepto Georgia, Hawaii y Alabama. Esta familia debería un promedio de Montana 174 por año en Montana., La mayoría de los estados no imponen impuestos sobre la renta a las familias que viven por debajo de la línea de pobreza federal. De hecho, veintiséis estados (y el distrito de Columbia) han promulgado créditos fiscales estatales sobre la renta del trabajo para complementar los ingresos de las familias trabajadoras que caen por debajo del umbral de pobreza. Montana podría mejorar sustancialmente el tratamiento fiscal de las familias de bajos ingresos mediante la implementación de un crédito fiscal estatal por ingresos del trabajo. Para obtener más información, consulte El Informe del Montana Budget and Policy Center, Investing in Montana’s Working Families: A Montana Earned Income Tax Credit (EITC).,

deducción por Impuestos Federales pagados

Montana es uno de los seis estados que todavía tiene una deducción por impuestos federales pagados, una deducción que beneficia desproporcionadamente a los mayores ingresos del estado y le cuesta al estado ingresos muy necesarios. En 2013, esta deducción costó casi 6 67 millones.

la deducción por impuestos federales pagados es una reducción de impuestos inusual que permite a los contribuyentes deducir los impuestos federales que pagan de sus ingresos imponibles de Montana., La deducción solo está disponible para aquellos que utilizan deducciones detalladas y tiene un límite de taxpayers 5,000 para los contribuyentes solteros (taxpayers 10,000 para los casados). Esta deducción se implementó en 1933 y ya no tiene sentido para Montana.

Eliminar esta deducción afectaría a poco más de un tercio de los contribuyentes en general, con más de dos tercios del aumento de impuestos yendo al 20% superior de los contribuyentes. Reducir a la mitad la deducción de 5 5,000 a 2 2,500 por cónyuge es otra opción que generaría revenue 27,200,000 en ingresos para el estado.,

conclusión: reformas para una Montana más fuerte

nuestro sistema de impuestos sobre la renta es una de las principales formas en que unimos nuestros recursos para hacer inversiones en servicios públicos e infraestructura que ayudan a que nuestras comunidades sean más fuertes, más seguras, más saludables y más prósperas., Las siguientes reformas fortalecerían en gran medida el sistema de impuestos sobre la renta de Montana:

- derogar y reducir el crédito tributario por ganancias de capital;

- restaurar un tramo marginal superior limitado a los hogares de mayores ingresos;

- eliminar la deducción por impuestos federales pagados; y

- implementar un Crédito Tributario por ingresos del trabajo estatal reembolsable.

Montana necesita un sistema de impuestos sobre la renta moderno que haga una inversión continua en nuestras comunidades y economía, allanando el camino para un futuro más próspero para nuestros hijos y nietos.,

Apéndice A: efectos de los cambios impositivos de 2003 en los tramos y tasas del Impuesto sobre la renta

fuente: Departamento de ingresos